Ипотека или потребительский кредит на покупку жилья: почему ипотека выгоднее? Потребительский кредит или ипотека — что лучше: мнение экспертов Что лучше брать ипотеку или потребительский кредит.

При невозможности улучшить свои жилищные условия за счет собственных средств кредит на квартиру – прекрасная возможность решить этот вопрос. Банки предлагают приобретать жилье в ипотеку, но можно взять и нецелевой (потребительский) займ.

В первую очередь при покупке жилья с привлечением заемных средств всплывает вопрос, что выгоднее: ипотека или кредит на квартиру? Чтобы ответить на него, нужно подробно проанализировать оба вида кредитования, рассмотреть их плюсы и минусы и сделать приблизительные расчеты.

Ипотечный и потребительский кредит во многом схожи. Это две разновидности денежных займов, при которых средства выдаются на оговоренный срок и под проценты. Различия заключаются в условиях предоставления, размере ежемесячного платежа, сроках и так далее. Для ответа на вопрос, что выгоднее: ипотека или потребительский кредит, рассмотрим подробнее каждый вид кредитования.

Достоинства и недостатки ипотечных займов

Ипотечный кредит - вид займа, при котором недвижимость должника берется под залог. Она находится в собственности человека или семьи, взявшей ипотеку. При невыполнении созаемщиками обязательств объект кредитования переходит в собственность кредитора. Залогом будет квартира, на приобретение которой берутся средства или другая недвижимость (определяется видом займа и условиями договора).

- Длительные сроки, выделяемые на погашение задолженности. Ипотека предоставляется на 5-30 лет.

- Низкие ставки. Это достигается благодаря тому, что ипотека входит в программы целевого кредитования населения и рассчитана на людей со средним уровнем дохода.

- Небольшие суммы ежемесячных взносов. Эффект проявляется за счет большой продолжительности выплат.

- Разнообразие программ, в том числе, льготных. Ипотека выдается на первичное и вторичное жилье, на коммерческую недвижимость, объекты с земельными участками. Примеры программ: «Молодая семья», «Военная ипотека», «Материнский капитал» и другие.

- Возможность получения большой суммы. Ипотечный кредит предоставляется специально на покупку недвижимости, поэтому он позволяет получить крупную ссуду.

- Банк осуществляет проверку приобретаемого объекта недвижимости. Это не дает 100%-ную гарантию чистоты сделки, но позволяет существенно снизить риски.

- Ряд кредиторов позволяет включить в договор ипотеки расходы на приобретение мебели в новое жилье, на его ремонт. Так можно сэкономить на уплате процентов при обустройстве квартиры.

Заемщиком выступает один человек или несколько. В созаемщики можно привлекать любых членов семьи, родственников. Это сделает условия выгоднее: поможет увеличить максимальный размер займа, сократить первый взнос и продлить общие сроки выплат.

- Высокая итоговая сумма переплат. В зависимости от размера ежемесячного платежа и сроков достигает 100-200% от первоначального значения.

- Первый взнос. Большинство ипотечных программ подразумевает внесение первоначальной суммы, равной примерно 10% (чаще 15-30%) от стоимости приобретаемого объекта.

- Необходимость страхования приобретенного жилья. Это помогает обезопасить квартиру и гарантировать возврат средств в экстренном случае, но увеличивает переплаты.

- Повышенные требования к заемщикам. Потребуется собрать внушительный пакет бумаг и подтвердить статус, чтобы получить одобрение банка. В то же время документы по приобретаемому жилью обычно предоставляет продавец. Покупатель лишь передает их банку.

- Привлечение лиц предпенсионного или пенсионного возраста в качестве поручителей или созаемщиков, скорее всего, приведет к уменьшению срока кредитования, следовательно, увеличится размер платежа.

- Ипотека предполагает ограничение права распоряжаться купленным жильем. До тех пор, пока действует обременение, недвижимость нельзя ни продать, ни подарить, ни как-то еще передать третьим лицам.

- После погашения ипотеки нужно снять обременение. Для этого банк предоставляет гарантийное письмо и свой экземпляр закладной. Заемщик данные бумаги предоставляет в МФЦ, где через некоторое время выдадут новые документы по жилью с соответствующими отметками.

- Стандартная схема расчетов при ипотеке следующая: покупатели передают продавцам часть стоимости объекта (это первоначальный взнос, сформированный за счет собственных средств), регистрируется право собственности, через 5 рабочих дней новые владельцы (заемщики) предоставляют банку документы из регистрирующих органов. Некоторые продавцы, несмотря на то что их права защищены договором ипотеки, не соглашаются на такую схему.

- Услуги риелтора и юриста, сопровождающих сделку, оплатить за счет ипотечных средств нельзя.

- Купленное жилье обязательно оформляется в собственность созаемщиков. Также владельцами могут быть и их несовершеннолетние дети. Оформление права собственности на третье лицо (например, на совершеннолетнего ребенка) исключается.

- Если владельцами приобретаемого жилья станут, в том числе несовершеннолетние дети, то в обязательном порядке получается разрешение органов опеки. Они должны согласиться с тем, что данный объект будет передан в залог банку. При невыполнении созаемщиками обязательств по выплате займа данная недвижимость будет передана в собственность кредитору, даже если для детей она является единственным жильем.

Внимательно изучите программы ипотеки - часть из них рассчитана только на покупку квартир в новостройках.

Достоинства и недостатки потребительских займов

Потребительский кредит - заем, который банк выдает физическому лицу. Он является нецелевым, и выдается не строго на покупку квартиры, а на любые нужды. Предоставляется без залога: приобретаемое жилье или другая недвижимость остается в собственности кредитополучателя даже в случае невыполнения обязательств по соглашению.

- Меньшая итоговая сумма переплат. Достигается за счет небольшого срока, на который выдается кредит, и большого ежемесячного взноса.

- Оперативное рассмотрение заявок. Ответ банк выдает в течение нескольких дней.

- Нестрогие требования к получателю. Понадобится собрать меньшее количество документации.

Оформляется на одного человека. Предоставляется вне зависимости от семейного положения. При получении этого вида займа не нужно вносить первый взнос и страховать приобретенное жилье в обязательном порядке, что делает кредит выгоднее.

- Небольшие сроки на погашении займа. Выдается на срок до 3-5 лет.

- Сравнительно высокие процентные ставки. На несколько пунктов выше, чем ставки по ипотеке.

- Большой размер ежемесячных взносов. Повышение обусловлено небольшим сроком, на который выдаются средства.

- Небольшая максимально предоставляемая сумма. Ипотечный кредит выгоднее потребительского, если требуется получить большой займ. Потребительский кредит всегда ограничен по сумме.

- Отсутствие страховок жилья, жизни и титула прав означает, что все риски, связанные с владением жильем, возложены исключительно на собственника.

- Ряд банков фактически навязывает страховку по утрате трудоспособности. Обычно она обходится на порядок дороже, нежели аналогичный продукт, предлагаемый профессиональными страховщиками.

Для получения кредита необходимо обладать высоким уровнем дохода. В противном случае банк откажет в предоставлении. Также желательно, чтобы доход был гарантирован на несколько лет. Иначе выплата ежемесячного взноса станет затруднительной.

Пример расчета

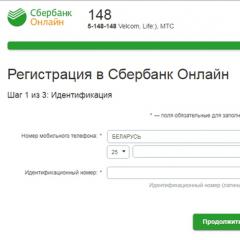

Чтобы понять, что лучше: ипотека или кредит на жилье, проведите расчеты на специальном калькуляторе или вручную. Вот, например калькулятор ипотеки Сбербанка. Для примера возьмем средние значения:

- Ипотечный кредит. 2,5 миллиона. Процентная ставка 11% годовых. Срок 15 лет. Ежемесячный платеж 28415 рублей. С учетом этих параметров переплата получается равной примерно 2614700 рублей. + страховые взносы, комиссии.

- Потребительский заем. 2,5 миллиона. Процентная ставка 17% годовых. Срок 3 года. Ежемесячный платеж 89132 р. С учетом этих параметров переплата получается равной примерно 708752 рублей.

Из расчетов видно, что переплата по обычному кредиту значительно меньше. Но каждый месяц придется отдавать много денег дополнительно к коммунальным платежам за квартиру. Это существенный минус потребительского займа.

Строительство ИЖД

Ипотека на строительство индивидуального жилого дома невыгодна тем, кто планирует выполнять хотя бы часть манипуляций своими руками: в качестве подтверждения факта строительства банку нужны документы на все стройматериалы, на все выполненные работы. Кредитору следует предоставить смету, договор на строительство, разрешительные документы на подключение к коммуникациям и так далее.

Земельный участок, на котором будет построен дом, передается в залог банку. Если он в долгосрочной аренде, то в качестве обеспечения принимают право аренды.

Если планируется строительство частного дома своими руками, то можно брать сравнительно небольшую сумму по программе потребительского кредитования, чтобы обеспечить финансирование части работ на предстоящий сезон. В зимний период можно успеть погасить часть долга, а к весне вновь оформить потребительский кредит. Но есть риск того, что в какой-то момент банк откажет в займе, например, ввиду недостаточности платежеспособности из-за кредитных обязательств, оформленных ранее.

Если строить , что выгоднее с учетом низких ставок, нужно учитывать, что ряд банков дают возможность получать ссуду траншами, то есть частями. При такой схеме проценты начисляются только на фактически полученную часть кредита, что минимизирует переплату. Однако найти кредитора, готового работать со строительством ИЖД, тяжело.

Налоговый вычет

Решая, как лучше купить квартиру (в ипотеку или в кредит), следует учитывать, что в первом случае при наличии официальной, «белой» зарплаты можно воспользоваться налоговым имущественным вычетом.

Это единовременная "скидка" на выплачиваемые налоги. То есть это сумма, на которую уменьшается общее число налоговых выплат. Вычет равен 13% от общего долга. Делает ипотечный заем более выгодным.

Неработающие пенсионеры и инвалиды, а также граждане, работающие неофициально, воспользоваться данной льготой не смогут, поскольку не являются плательщиками налога на доходы физлиц.

Решать, что лучше: кредит или ипотека на жилье с учетом возможности получения налогового вычета, нужно так:

- для трудоустроенных официально, выгоднее покупка недвижимости в ипотеку;

- для неработающих важнее учитывать прочие факторы.

Подробнее в видео.

Выводы

Что выгоднее: ипотека или кредит – следует решать в каждом конкретном случае. Однозначно лучше купить квартиру с использованием потребительского займа, если необходима сравнительно небольшая сумма, а налоговый вычет не полагается. Если же нужно реализовать средства материнского капитала, то необходима ипотека, даже если речь идет о сравнительно небольшой сумме.

Важно учитывать и размер платежей. В идеале они должны быть сопоставимы с ценой аренды приобретенного жилья. Потребительский кредит на крупную сумму – это большие ежемесячные платежи, что даже при наличии стабильно высокого дохода сегодня, завтра может оказаться проблемой.

Чтобы снизить величину переплаты по ипотеке, достаточно гасить долг с опережением графика. Проценты банки начисляют лишь за время фактического срока пользования средствами, при этом учитывается величина остатка.

?Что выгоднее - ипотека или кредит? Сфера банковских услуг интенсивно развивается, предлагая все новые и новые финансовые продукты, которыми мы активно пользуемся ежедневно. Это и кредитные карты, и дебетовые, различные ипотечные предложения, а также сервисы для онлайн-оплаты. Пожалуй, наибольшую популярность у наших сограждан, озадаченных квартирным вопросом, получили займы на покупку недвижимости различного рода. Однако нужно разобраться, что лучше - ипотека или кредит?

Что такое ипотека?

С точки зрения любого экономиста ипотека - это кредитный продукт с обеспечением в виде недвижимого имущества заемщика. Большинство клиентов, оформляющих ипотеку, направляют данные средства на покупку жилой недвижимости. Это может быть квартира, земельный участок или коттедж. Заемщик не может воспользоваться этими деньгами иначе, по своему усмотрению. Чем отличается ипотека от кредита?

Залоговое имущество послужит для банковской организации гарантом исполнения обязательств заемщиком. В том случае, если обязательства по займу не исполняются, банк вправе осуществить продажу залогового имущества. Несмотря на то что ипотека, по сути дела, является тем же кредитом, многие клиенты банков продолжают считать ее особым видом банковских услуг, а под кредитами понимают займы нецелевой направленности, выданные как потребительские. Ипотека бывает двух видов: коммерческая и жилищная.

Так что ипотека и потребительский кредит существенно различаются.

На какие суммы может рассчитывать клиент

Размер сумм по ипотечным кредитам зависит от того, какую программу вам предложит банк. Например, ипотечный кредит с господдержкой в регионах нашей страны выдают на сумму до 3 000 000 рублей, а для жителей столицы и Санкт-Петербурга до 8 000 000 рублей. При наличии в вашем городе социальной программы величину ипотечного кредита может установить местная администрация. По другим предложениям банков размер выдаваемой суммы варьируется в диапазоне от 300 000 до 25 000 000 рублей. По кредитным предложениям сумма обычно не превышает 8 000 000 рублей. Банки, как правило, требуют предоставить залог при суммах, превышающих 500 000 рублей. Жилищный кредит выдают под залог квартиры, которая уже есть в собственности, размер суммы при этом равняется 70% от цены закладываемой недвижимости. Срок кредитования в этом случае составляет не больше 10 лет, а процентная ставка несколько выше.

Что лучше - ипотека или кредит, пока не ясно.

В чем отличия ипотеки от кредита?

Для начала нужно понять, что ипотека - это некоторая сумма денежных средств , которую выдает банк под установленный процент для покупки недвижимого имущества. Потратить деньги на что-то другое нельзя. Кроме того, при оформлении ипотеки деньги заемщик не получает, они перечисляются сразу продавцу. Выдача ипотечных кредитов осуществляется банковскими учреждениями в соответствии с ФЗ № 102. Кредит представляет собой займ нецелевого назначения, который также выдается под установленный банком процент. В данном случае можно потратить средства так, как хочет клиент.

Какой процент по ипотеке, узнаем ниже.

Главная разница

Определяющее отличие ипотеки от кредитного займа в том, что для ипотечных программ обязательно предоставление залогового имущества. Получить ипотечный кредит без залога нельзя ни в одном банке. Закладывать в данном случае можно не только то имущество, которое уже имеется, но и то, которое клиент собирается покупать за счет заемных средств. При получении обычного кредита на стандартных условиях обеспечения в виде залога не требуется. Следующее отличие - в суммах, которые выдаются под ипотеку и в качестве кредитных средств. Суммы по ипотекам могут в десятки раз превышать размеры стандартных кредитов нецелевого назначения. Третье отличие ипотеки и потребительского кредита в сроках.

Сроки

Стандартная продолжительность обычного потребительского кредита практически никогда не превышает пяти лет, в то время как ипотеку можно взять на срок, который порой достигает 30 лет. Существенное отличие также представляют собой размеры процентных ставок за использование заемных средств. Поскольку риски банка в случае ипотечного кредитования сведены к минимуму, здесь возможно значительное снижение ставок.

Цель

И последнее отличие условий ипотеки и кредита представляет собой цель, ради которой клиент обращается в банк за средствами. Ипотеку берут для того, чтобы приобрести жилье, а кредит можно использовать на различные цели (от покупки холодильника до приобретения земельного участка). Понятно, что кредитные средства также могут быть использованы для покупки жилой недвижимости, а вот что выгоднее: кредит или ипотека, необходимо решать в каждом конкретном случае индивидуально. Кредитные учреждения нашей страны предлагают разнообразные варианты ипотечного кредитования.

Преимущества ипотеки

Преимуществом ипотечных займов можно считать возможность подбора выгодных условий для займа. Всегда есть возможность выбрать финансовый продукт с пониженной процентной ставкой или маленьким первоначальным взносом. При обращении в банк за нецелевым кредитом такую возможность вам вряд ли предоставят. Ипотеку можно взять под залог приобретаемой недвижимости, в целом это удобный вариант: нет необходимости искать залоговое имущество в качестве обеспечения. Но при этом не стоит забывать, что, покупая жилплощадь в ипотеку, вы не станете ее полноценным хозяином, пока не выплатите всю сумму долга, до этих пор недвижимость является собственностью банка.

Чем отличается ипотека от кредита, известно не всем.

Согласие банка на продажу

В этой ситуации очень сложно продать имущество, поскольку для этой операции необходимо согласие банка. Кредит же выдается клиенту наличными, если при этом вы закладываете собственную недвижимость, то это позволит не вносить первоначальный взнос. Такая схема удобна в том случае, если нет средств для внесения первоначального взноса. В случае выдачи потребительского кредита наличными и без залогового обеспечения банк может поставить условие о наличии одного или нескольких поручителей. Если кредит выдается под залог имеющегося недвижимого имущества, то в квартире не может быть зарегистрировано более одного человека, и она не может быть собственностью более чем двух граждан.

Условия кредитования

Длительный срок выплат по ипотеке позволяет разбить платеж на маленькие части, и его внесение не так бьет по семейному бюджету. Главное условие здесь - возраст клиента. Заемщик не должен быть моложе 21 года и старше 65 лет на ту дату, когда будет вноситься последний платеж. При оформлении кредита возраст почти не играет никакой роли, поскольку обычный потребительский кредит выдается, как правило, на пять лет. В том случае, когда вы берете жилищный долгосрочный кредит (если закладывается собственная жилплощадь), то банк, скорее всего, одобрит займ на десять лет.

Первоначальный взнос

Ипотечное кредитование предполагает внесение минимального первоначального взноса, составляющего 15% от стоимости приобретаемой недвижимости. Надо понимать, что ипотечный кредит никогда не предоставляется на общих условиях без первоначального взноса. Здесь очень часто используются средства материнского капитала.

Люди часто спрашивают, можно ли взять ипотеку, если есть кредит. Ответ - да, можно, но только в том случае, если позволяет доход.

Процентная ставка

При анализе условий кредитных и ипотечных программ нельзя не отметить, что они сильно различаются по величине процентных ставок. Жилищные займы выдают под разные проценты, в зависимости от банка и вашей платежеспособности. Какой процент по ипотеке, интересно многим.

Снижение процентной ставки возможно при наличии таких факторов: поступление заработной платы на карту данного банка, положительная кредитная история, иногда влияние оказывает место работы, например, бюджетникам часто предоставляют льготы в кредитных учреждениях. Процентная ставка также может быть снижена при наличии специальной программы, внесении минимального взноса, при личном и титульном страховании.

По программам для молодых семей процентная ставка обычно составляет 12,5% ежегодно. Льготы также положены и военнослужащим, они могут рассчитывать на те же 12,5%. Все остальные категории заемщиков при прочих равных условиях, скорее всего, смогут оформить ссуду под процентную ставку, составляющую от 13% до 18%. В долгосрочном кредите ставка выше и может составлять от 20% до 35% в разных банковских учреждениях. Однако при оформлении с залогом ставка может снизиться до 13%. При выдаче ипотеки или жилищных займов банк проводит оценку залоговой недвижимости.

Что выгоднее - ипотека или кредит? Рассмотрим подробнее.

Риски клиента

Безусловно, наличие долговых обязательств перед банком всегда представляет определенный риск. При ипотеке риски могут быть следующими: банк может затребовать имущество в том случае, если вы не выплатили долг вовремя, он также может его продать с целью покрыть свои убытки. Заемщик в этом случае остается без жилья, без денег и с испорченной кредитной историей. При стандартном кредитовании риски тоже есть: при залоговых займах также есть риск потери жилплощади по той же схеме. Банк просто конфискует залоговую недвижимость при образовании долгов со стороны заемщика. При невыплатах потребительского кредита банк имеет право обратиться в суд с иском, чтобы востребовать задолженность.

Что брать - ипотеку или кредит, заемщик должен решить сам.

Преимущества кредита

- Его довольно просто оформить. Требования банка не такие жесткие.

- Оформляется в кратчайшие сроки.

- Пакет документов не слишком большой. Иногда достаточно просто паспорта.

- Для клиентов, у которых имеются вклады, банк предлагает особые предложения со скидками по процентным ставкам.

- Непродолжительный срок у договора - обычно три года, максимум пять лет. В связи с этим сумма переплаты будет в десятки раз ниже, что по ипотечному займу.

Минусы

Заключение

Таким образом, ипотека отличается от кредита тем, что ее дают под более низкий процент, сумма будет существенно больше и срок кредитования также будет более длительным, чем при стандартном кредите. Но получение ипотеки невозможно без обеспечения залогового имущества.

Мы рассмотрели, что лучше - ипотека или кредит.

Многие люди, решившие купить жилье с помощью банковской ссуды, не знают, что лучше, ипотека или потребительский кредит . У обоих этих способов есть свои особенности и нюансы. Например, ипотека характеризуется большими суммами и более длительным сроком возврата средств, что очень удобно. Однако получить ее могут далеко не все клиенты. В этой статье мы разберем, что лучше оформить, ипотеку или кредит , и какие условия у этих продуктов.

Итак, вы решили купить квартиру или частный дом, но для этого вам не хватает части средств. Вы идете в Сбербанк и хотите взять кредит . Сразу стоит отметить, что специальных займов на покупку жилья нет (кроме ипотеки), поэтому вам придется оформить кредит на любые нужды. В рамках этой программы предоставляется лимит денежных средств гораздо скромнее, чем по ипотеке. Если вам нужна как раз небольшая часть средств на жилье, то этот вариант вам подойдет. Получить его гораздо проще и быстрее жилищной ссуды, а также потребуется меньше документов.

Условия

В потребительском кредите от Сбербанка на сегодняшний день действуют следующие условия:

лимит – от 30 тыс. до 5 млн. рублей;

процентные ставки – от 11,9% годовых;

период кредитования – 3 мес. – 5 лет;

валюта – российские рубли;

нет комиссии за выдачу;

залог не требуется.

Преимущества

Что выбрать – ипотеку или кредит на квартиру ? Сейчас мы приведем вам в пример, какие преимущества имеет потребительское кредитование:

упрощенная процедура оформления;

требуется 1-2 документа;

жилье не будет находиться в залоге, а будет в полной собственности покупателя (он сможет его продавать, сдавать, дарить);

можно не оформлять страхование жизни (это необязательно);

не нужно оплачивать услуги оценочной компании;

нет иных расходов, которые есть в ипотеке.

Недостатки

Однако есть у потребительского кредита в Сбербанке и свои недостатки:

завышенная процентная ставка;

небольшой срок кредитования;

ограниченные лимиты средств.

Если кредитор указал в условиях, что готов кредитовать клиентов на сумму до 5 млн. рублей в рамках потребительского кредита, то на практике это не означает, что так оно и будет. Это просто маркетинговый ход. Процентная ставка и максимальная сумма займа рассчитываются для каждого клиента индивидуально, исходя из его дохода. Может получиться так, что человеку одобрят небольшую сумму денег под более высокий процент.

Так что же выбрать – ипотеку или потребительский кредит ? Много людей считает, то при покупке жилья все же выгоднее ипотека . При этом виде кредитования приобретаемая недвижимость остается в залоге у банка до полного погашения долга заемщиком. Благодаря залогу кредиторы снижают проценты по этому виду кредитования, так как у них меньше рисков. Обратите внимание на ипотеку с государственной поддержкой, которую предоставляет Сбербанк. Она выдается некоторым категориям граждан и позволяет сэкономить немало денег. Если у клиента есть материнский капитал, то им можно выплатить часть ипотечного займа.

Условия

Сбербанк выдает ипотечные кредиты в 2019 году на следующих условиях:

Преимущества

Так все же, ипотека или кредит ? Невозможно понять, пока вы не узнаете обо всех преимуществах и недостатках ипотечного кредитования. Потом вы сможете сравнить полученную информацию и сделать вывод. К преимуществам ипотеки относится:

невысокая процентная ставка;

длительный период возврата средств;

страхование жизни может оказаться полезной услугой;

можно воспользоваться налоговым вычетом и вернуть 13% от стоимости жилья обратно;

можно оплатить часть ипотеки материнским капиталом.

Недостатки

Ипотечный кредит имеет и свои недостатки, о которых нужно упомянуть:

более длительная процедура оформления;

обязательное дорогостоящее страхование недвижимости ;

есть минимальный лимит денежных средств, меньшую сумму взять в долг не получится;

приобретенная недвижимость будет в залоге у банка весь период возврата средств (ее нельзя продать, перепланировать, подарить);

оплата услуг оценочной компании;

Сбербанк кредитует не все жилье, а только то, которое соответствует его требованиям.

Что выбрать

Что выбрать – ипотеку или потребительский займ? На этот вопрос каждый заемщик должен ответить себе сам. У каждого способа есть свои плюсы и минусы . Просто решите, что вам нужно – большая сумма денежных средств или быстрое и простое оформление. Вы готовы оплатить множественные расходы, связанные с ипотекой , или вам это не выгодно . Сколько людей, столько и мнений, поэтому однозначно ответить на этот вопрос нельзя.

В нашей сегодняшней статье мы рассмотрим важный вопрос, которым задаются многие граждане, желающие улучшить свои жилищные условия. Что выгоднее потребительский кредит или ипотека?

Сразу удивим своим ответом: потребительский кредит лучше ипотеки. Во всяком случае, во многих ситуациях. Почему? А об этом мы уже расскажем подробнее, рассмотрев в деталях обе эти схемы кредитования.

Начнем с ипотеки, так как это стандартный банковский продукт для покупки недвижимости в кредит. Рассмотрим схему оформления ипотеки, то есть раскроем ее суть.

Чем отличается ипотека от потребительского кредита?

Получение ипотечного кредита состоит из следующих основных этапов:

ЭТАП 1 – Оценка приобретаемой недвижимости. Скажем, вы намерены приобрести квартиру. На этом этапе ипотеки необходимо получить заключение о стоимости этой квартиры.

ЭТАП 2 -Кредит. То есть это непосредственно получение займа на покупку выбранной квартиры.

ЭТАП 3 – Оформление сделки купли-продажи квартиры.

ЭТАП 4 – Регистрация права собственности.

ЭТАП 5 – Оформление страховки на приобретаемую в ипотеку квартиру.

ЭТАП 6 – Передача квартиры в залог банку.

ЭТАП 7 – Снятие обременение залога после выплаты ипотечного кредита.

Обязательность прохождения всех этих семи этапов делает процесс оформления ипотеки достаточно трудоемким и требующим больших временных затрат. Кроме того, за некоторые шаги придется еще заплатить определенную сумму денег.

К примеру, оценка рыночной стоимости квартиры может обойтись в сумму от 5 до 20 тысяч рублей. Страховка квартиры может стоить от 0,3 до 1% от ее стоимости. Вдобавок придется оплатить госпошлины и комиссии за снятие обременения.

С этой стороны потребительский кредит выгоднее. Давайте разберемся почему.

При оформлении потребительского кредита многие этапы, свойственные ипотеке, отсутствуют:

- Не нужно производить оценку рыночной стоимости квартиры.

- Не требуется страховка приобретаемого жилья.

- Регистрация залога и снятие обременения также не требуется.

Остаются все лишь 3 шага:

ШАГ 1 – Оформление и получение кредита.

ШАГ 2 – Совершение сделки купли-продажи квартиры.

ШАГ 3 – Оформление права собственности.

Конечно, потребительский кредит имеет и свои минусы по сравнению с ипотекой: это более высокая кредитная ставка и меньший срок кредитования (обычно не превышает 5-7 лет). Но с другой стороны, не стоит забывать и об очевидных преимуществах, которые имеет потребительский кредит в сравнении с ипотекой.

Плюсы потребительского кредита

- Про первое преимущество мы уже рассказали – это более легкая процедура получения займа . Для получения денег не придется собирать такой огромный пакет документов как при ипотеке. Да и в целом времени на получение потребкредита требуется в разы меньше.

- Скорость оформления сделки. А ведь временной фактор при покупке жилья может иметь решающее значение. Допустим, вы нашли отличный вариант квартиры, сделку нужно совершить срочно. С ипотекой быстро оформить сделку не получится.

- Безопасность вашей квартиры. При потребительском кредите банк не получает в залог приобретаемую вами недвижимость.Таким образом, вы ей не рискуете в случае нарушения кредитного договора. По закону вас не смогут выселить из вашей квартиры, если она является единственным вашим жильем, даже в случае невыплаты потребительского кредита.Как же обстоит дело при получении ипотеки? В данном случае даже единственная ваша квартира не является неприкосновенной по закону, и банк может ее отобрать в случае неуплаты или нарушения кредитного договора.

- Возможность сэкономить на потребительском кредите при условии дифференцированной системы платежей . То есть когда вносятся равные платежи по кредиту. Некоторые банки все еще соглашаются на выдачу кредита по данной схеме. При этом значительно снижается переплата по кредиту (до 40%).

Этот набор преимуществ и может стать определяющим фактором при выборе, что выгоднее ипотека или потребительский кредит.

– Но ведь разница в процентных ставках значительна!

Да, это действительно так. Но, если копнуть немного глубже и оценить полную стоимость ипотеки и потребительского кредита в отдельности, то данный вывод становится не таким уж и очевидным. То есть разница значительно снижается. Объясним почему.

Если учесть затраты на ипотеку и стоимость обязательной страховки приобретаемой квартиры, то реальная ставка по ипотечному кредиту несколько увеличится.

С другой стороны, если найти предложение потребительского кредита с дифференцированными платежами по минимальной ставке (как например, 12% в Сбербанке) то разница с процентной ставкой по ипотеке значительно снижается до 3-5% годовых. А это не так уж и много, при условии отсутствия риска потерять квартиру в случае невыплаты ипотеки.

Когда стоит выбирать потребительский кредит?

СИТУАЦИЯ №1 – Смена одной квартиры на другую, или альтернативная сделка. Допустим, вы нашли более удобную квартиру и хотите купить ее, продав свою имеющуюся. Опять-таки здесь играет роль фактор времени – не всегда владелец приобретаемой квартиры готов ждать, пока вы оформите ипотеку. В данном случае снова приходит на выручку потребительский кредит. Вы быстро и без лишней бумажной волокиты оформляете займ, покупаете новую квартиру, а затем спокойно без спешки продаете свою и выплачиваете задолженность.

СИТУАЦИЯ №2 – Возможность большого первоначального взноса. К примеру, если вы смогли накопить большую часть стоимости квартиры и можете внести в качестве первоначального взноса более 50% от ее цены. В данном случае имеет смысл отказаться от ипотеки в пользу потребительского кредита по нескольким причинам.

Во-первых, то факт, что вы накопили такую солидную сумму, может указывать на то, что вы финансово ответственный человек, способный выплатить займ за гораздо меньший срок, чем при ипотеке.

Во-вторых, даже если вам трудно будет выплачивать потребительский кредит, вы, являясь полноценным собственником квартиры, сможете в любой момент оформить более дешевый кредит под ее залог.

СИТУАЦИЯ №3 – Возможность в ближайшем будущем погасить кредит быстро за счет планируемого поступления средств. Например, у вас есть какие-либо активы, которые вы планируете продать в обозримом будущем (например, ценные бумаги). Или вы в скором времени должны получить наследство. Значит, имеет смысл взять кредит на более короткий срок, а не ипотеку, и при появившейся возможности закрыть его.

Естественно, стоит помнить о том, что для получения потребительского кредита на солидную сумму необходимо обладать хорошей кредитной историей и достойным уровнем официального дохода. Но это уже тема другой статьи.

Заключение

Надеюсь, нам удалось доказать вам, что в ряде случаев, когда стоит выбор ипотека или потребительский кредит, стоит склоняться в сторону последнего. В любом случае основательно просчитывайте все “за” и “против” перед принятием такого серьезного решения.

Ситуация, когда семье не хватает собственных денежных средств для приобретения собственного жилья, возникает довольно часто. В таких случаях люди принимают решение о займе денег в финансовой организации. Однако, чтобы купить недвижимость, на сегодняшний момент можно воспользоваться либо ипотекой, либо потребительским кредитом.

Каждый, кто решился привлечь заемный капитал, задается вопросом, что выгоднее ипотека или кредит на квартиру. Чтобы было проще отвечать на этот непростой вопрос, для начала следует разобраться с особенностями каждого из видов кредитования.

Что представляет собой ипотека?

Чтобы разобраться, что выгоднее ипотека или кредит на покупку квартиры, следует сначала разграничить данные понятия. Под ипотекой подразумевается займ денежных средств, который выдается финансовой организацией. Цель займа – покупка жилья. Особенность ипотеки заключается в том, что согласно договору жилье становится залоговым имуществом, то есть принадлежать своему хозяину она сможет лишь после того, как будет выплачен весь кредит. До этого момента жилье будет находиться в собственности банка.

Именно этот факт во многом влияет на то, что лучше ипотека или кредит, ведь если человеку необходимо стать собственником сразу после покупки, например, для продажи объекта, то данный вид кредита не подойдет.

Что представляет собой потребительский кредит на покупку жилья?

Под потребительским кредитом также подразумевается выдаваемая банком денежная сумма, однако в данном варианте для финансовой организации не важно, на какие цели будут тратиться деньги. Также заемщик сразу становится собственником купленной квартиры, соответственно делать с ней он может любые операции.

Чтобы получить кредит для покупки недвижимости, как правило, заемщику необходимо найти поручителей. Еще одно условие – предоставление залога, который по стоимости будет равноценен сумме займа. Таким залогом не обязательно должно быть жилье, которое человек приобретает. В качестве залогового имущества могут выступать: яхты, дорогие автомобили, ценные бумаги и т.д. Главное, чтобы стоимость соответствовала сумме кредита.

Какие требования предъявляет банк?

На выбор, что выгоднее — ипотека или кредит, влияет также перечень требований банка, которые предъявляются к заемщику. Ведь количество необходимых для оформления бумаг и срок их рассмотрения разные.

Когда человек оформляет потребительский кредит на покупку квартиры, то банк интересуется только личностью заемщика. Другими словами особый интерес проявляется к документам, которые подтверждают «белый» доход, а также к наличию платежеспособного поручителя.

Если для покупки жилплощади: квартиры или дома, оформляется ипотечный займ, то банк проверяет и сам объект недвижимости. Эта процедура влияет на увеличение срока рассмотрения кредитования, но и дает гарантию заемщику в том, что сделка не сможет быть оспорена сторонниками организации в дальнейшем. Если банковская организация заподозрит какие-либо неполадки с «чистотой» объекта, то в ипотеке будет отказано.

Срок рассмотрения кредитной заявки на покупку жилой площади также разнится. Если у человека на руках собраны все необходимые документы, то решение по потреб. кредиту выдается в течение суток. Тогда как решение по ипотеке занимает около 5-7 дней.

Какова процентная ставка?

Каждый желает купить квартиру и при этом не переплачивать огромные проценты по займу. Поэтому прежде, чем брать ипотечный займ или кредит, следует ознакомиться с процентной ставкой.

Ипотечное кредитование развивается и с каждым годом становится все доступнее. На сегодняшний момент ставка по данному виду займа варьируется от 10,5 до 15 % годовых. Однако потребительские программы также не отстают, и ставка по ним изменяется в диапазоне 20-21%. Цифры разные и, кажется, вывод напрашивается сам по себе, но все же, чтобы решить кредит или ипотека нужно все хорошенько посчитать.

Одной цифры годовой ставки мало, чтобы сделать правильный вывод. Здесь важна и сумма переплаты. Ипотека является ссудой долгосрочной, а соответственно и переплата здесь достигает 150 – 200%. Ипотечный займ для приобретения жилья, как правило, выдают всего на 6-8 лет, а поэтому переплата здесь значительно меньше, менее 50%.

Помимо этого ипотека подстрахована и дополнительными тратами в виде страхования, которое является обязательным требованием банка. Страховать могут жизнь и здоровье заемщика, его имущество или право собственности.

Сравниваем ипотеку и потреб. кредит

Чтобы сделать выбор и решить, брать ипотеку или кредит на покупку квартиры, приведем таблицу сравнения основных критериев этих видов кредитования.

Таблица 1

| Критерий | Ипотека | Потреб. кредит |

| Процентная ставка,% | От 10, 5 до 15 | От 20 до 21 |

| Переплата, % | 150-200% | Не более 50% |

| Срок кредитования, лет

(разнится в зависимости от финансовой организации) |