В каком банке брать ипотеку. В каком банке самые низкие проценты по ипотеке? Положительная кредитная история

Здравствуйте, друзья!

Задумались об улучшении жилищных условий? Это серьезный шаг, сделав который, вы возьмете большую ответственность не только за себя, но и за своих близких. Поэтому очень важно на этапе принятия решения провести анализ возможных вариантов, своих финансовых возможностей и сделать правильный выбор.

Ипотека остается пока основным инструментом решения жилищной проблемы. Вопрос – в каком банке лучше взять ипотеку, является актуальным для большинства потенциальных заемщиков.

В Российской Федерации проблема обеспечения граждан доступным жильем остается острой до сих пор. Всего каких-то 20 лет назад мы только начали разрабатывать механизмы ее решения. Тогда не банки были основными игроками на рынке, а администрации областей и городов. Именно по их инициативе начали разрабатываться ипотечные региональные программы. И только спустя несколько лет к процессу подключились банки и практически полностью захватили рынок ипотечного кредитования.

Сегодня от выгодных банковских предложений рябит в глазах, но и страшилок бывалых заемщиков тоже хватает. Как выбрать наиболее выгодные условия, чтобы ощутить радость от собственного жилья и не познать на ближайшие 10 – 20 лет все тяготы нищенского существования? Только путем серьезного анализа предложений по ипотеке. Этим мы и займемся.

На какие параметры при выборе банка и ипотечной программы стоит обратить особое внимание:

- Надежность банка

Для оценки надежности можно посмотреть финансовый рейтинг на портале Банки.ру. Он строится по данным отчетности организации, которая публикуется на сайте Банка России. За выбранный временной интервал наглядно видны темпы развития или падения. Например, за год серьезно просел в рейтинге банк “ФК Открытие” из первой десятки. Его активы снизились на 35 %.

Еще один способ убрать из списка на получение ипотеки не внушающие доверие банки – это система страхования вкладов. На сайте “Агентства по страхованию вкладов” есть списки банков, которые находятся на оздоровлении или в процессе ликвидации. Ипотеку берут не на 1 год, поэтому стоит все-таки выбирать надежный банк.

- Вид приобретаемого жилья

Банки предлагают разные условия по строящемуся жилью, новостройкам (первичный рынок), вторичному рынку, загородным домам.

- Процентная ставка по займу

Она может быть:

- фиксированной – не меняться до окончания срока действия договора;

- переменной – зависеть от экономической ситуации и регулярно пересматриваться.

Кроме того, платежи по ипотеке могут быть:

- аннуитетными – одинаковая сумма весь срок действия договора;

- дифференцированными – в начале срока платеж больше и с каждым месяцем уменьшается.

- Первоначальный взнос

Чем больше вы заплатите банку вначале, тем меньше будет переплата и ежемесячный платеж по ипотеке. Это понятно. Но не у всех есть даже 10 % от стоимости будущей квартиры. Допустим, если она стоит 2 млн. руб., то взнос составит минимум 200 тыс. руб. Сумма немаленькая. Для таких заемщиков некоторые банки готовы предложить ипотеку без первоначального взноса. Но имейте в виду, что и процент по займу будет выше.

- Срок кредитования

Он составляет сегодня до 30 лет. Кажется, что чем больше срок кредитования, тем меньше платеж по ипотеке. Это верно, но только отчасти. В этом случае вы проигрываете по общей сумме переплаты. Давайте посмотрим на конкретном примере.

В первом случае я взяла кредит в 2 млн. руб. под 10 % годовых на 20 лет. Воспользовалась онлайн-калькулятором и получила такие результаты.

Во втором случае возьму кредит 2 млн. руб.под 10 % годовых, но на 30 лет.

Во втором случае платеж стал меньше всего на 1 749 руб. А переплата возросла на 1 686 411 руб.

- Страхование

Ипотека – это кредитование, по которому государство обязывает заемщика застраховать объект залога, т. е. приобретаемое жилье. Все остальные виды страхования (здоровья, потери работы и др.) являются необязательными. Вы можете отказаться от них до подписания договора или после в течение 14 дней.

В случае отказа от добровольной страховки в большинстве случаев ставка по ипотеке будет повышена. Об этом банки предупреждают заранее.

- Льготы и особые условия

В первую очередь при выборе ипотечной программы вы должны изучить тарифы и условия в вашем зарплатном банке. Они могут быть выгоднее других предложений. Кроме того, изучите имеющиеся на сегодняшний день государственные программы по поддержке отдельных категорий граждан:

- молодые семьи,

- семьи с 2 и более детьми,

- бюджетники,

- военнослужащие,

- многодетные,

- матери-одиночки.

Если вы попадаете в одну из указанных категорий, есть смысл внимательнее познакомиться с ипотечными программами. Не все банки их предлагают, но выбор из нескольких точно будет.

- Дополнительные комиссии и расходы

При оформлении ипотеки без них, к сожалению, не обойтись. Вот примерный перечень расходов.

- Отзывы

Я поставила этот пункт на последнее место, потому что ориентироваться на него надо с большой осторожностью и серьезно настроенным внутренним фильтром. Часто люди из-за своей невнимательности или безграмотности подписывают договоры с жесткими условиями кредитования, а потом ищут виноватых и забрасывают сайты негативными отзывами. Но и полезной информации почерпнуть можно немало.

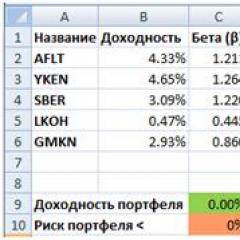

Сравнительный анализ ипотечных программ

Анализ проведем по квартирам в новостройках.

Как видите, условия по 10 крупнейшим игрокам на ипотечном рынке практически одинаковые. Поэтому надо анализировать дополнительные параметры. Например, в Россельхозбанке можно выбрать способ погашения кредита: аннуитетный или дифференцированный. А в Банке “ФК Открытие” процентная ставка увеличится, если вы не успеете выйти на сделку в течение 30 дней после одобрения кредита.

Процедура получения ипотеки во всех банках стандартная:

- Оформление заявки (срок рассмотрения от 1 до 8 рабочих дней).

- Получение решения о выделении кредита, которое будет действовать 3 месяца, в ВТБ – 4 месяца.

- Поиск подходящей квартиры и оформление окончательного пакета документов на получение ипотеки.

- Оформление сделки.

Когда я в предыдущих статьях говорила о , то неоднократно обращала внимание на добровольность этой процедуры. Исключение составляет только ипотечное кредитование. Заемщик обязан застраховать объект залога.

Несмотря на добровольность личного страхования (например, потери трудоспособности), все банки предупреждают, что процентная ставка будет увеличена при отказе от него. Иногда увеличение составляет до 2 %.

Большинство банков из таблицы участвуют в государственной программе поддержки семей с 2 и более детьми. В этом случае ставка по кредиту составляет 6 %. Также есть программы для военных, бюджетников и молодых семей. Для участников зарплатных проектов условия более лояльные во всех банках.

Предлагаю рассмотреть программы 5 банков, которые по данным на июнь 2018 года выдали больше всех ипотечных кредитов. Среди них есть банк ДельтаКредит, который в общем рейтинге занимает всего лишь 44-е место. Но я решила включить его в обзор, потому что он расположился на 5-м месте по количеству и объему выданных кредитов.

Государственная компания ДОМ.РФ

Прежде чем анализировать ипотечные программы в банках, зайдите на сайт компании ДОМ.РФ. Раньше она называлась АИЖК. Начала свою работу еще в 1997 году с целью реализации государственных программ в области жилищного строительства.

После заполнения анкеты на сайте с вами свяжется сотрудник и поможет подобрать оптимальный вариант ипотеки, в том числе с государственной поддержкой. Клиентское сопровождение осуществляет банк ВТБ.

Компания разработала несколько ипотечных программ для различных категорий граждан и под разные условия. Ставки по ним ниже, чем в большинстве банков. Например, я рассчитала платежи по кредиту в 1,2 млн. руб. на 15 лет с первоначальным взносом 20 %. Получила такие результаты.

Ипотечные программы топ-5 банков

Сбербанк

В банке действует целый ряд корректирующих коэффициентов к процентной ставке.

Электронная регистрация, отказ от которой приводит к увеличению ставки на 0,1 % – услуга не бесплатная. Ее стоимость варьируется от 5 550 до 10 250 руб. Зависит от типа жилья и региона.

В Сбербанке есть специальные программы для молодых семей, а также по соглашению с субъектами РФ. Кроме того, банк является партнером компании ДОМ.РФ, которая реализует государственные инициативы в сфере жилищного строительства. В частности, сейчас действует программа для семей, в которых родился 2-й или 3-й ребенок. Ставка для них составляет от 6 %.

ВТБ

Условия кредитования:

- Для работников некоторых отраслей, например, образования, здравоохранения, таможни и ряда других, ставка ниже на 0,4 %.

- В случае отказа от страхования жизни и здоровья ставка повышается на 1 %.

- Если хотите оформить ипотеку по 2 документам (паспорт и СНИЛС или ИНН), т. е. без подтверждения дохода, то приготовьтесь выплачивать кредит по ставке выше на 0,7 %.

При приобретении квартиры площадью от 65 кв. м действует пониженная процентная ставка (на 0,7 %). Чтобы воспользоваться акцией, необходимо оформить комплексное страхование.

Россельхозбанк

Особенностью ипотеки в Россельхозбанке является возможность выбрать способ погашения кредита:

- аннуитетные платежи, т. е. одинаковые в течение всего срока кредитования;

- дифференцированные, которые уменьшаются с каждым месяцем.

Условия кредитования:

- В случае отказа от страхования жизни и здоровья ставка увеличивается на 1 %.

- Для работников бюджетной сферы ставка снижается на 0,4 %.

Для граждан, получающих доход от ведения личного подсобного хозяйства, – более лояльные условия.

Газпромбанк

Предлагает 2 схемы погашения кредита: аннуитетную или дифференцированную. Минимальная ставка в 9,2 % действует при оформлении личного страхования.

- 8,7 % при сумме кредита от 12 млн. руб. в Москве и области, Санкт-Петербурге и ЛО;

- 8,7 % при приобретении квартир в других регионах РФ и сумме кредита от 4 млн. руб.;

- 9 % для всех заемщиков, но по квартирам, приобретенным у партнеров банка.

Акции действительны только при условии комплексного страхования.

ДельтаКредит

Банк, который специализируется на выдаче ипотечных кредитов. Условия кредитования:

- Процентная ставка от 8,5 %.

- Срок – до 25 лет.

- Первоначальный взнос – от 15 %.

- При отказе от личного страхования – плюс 1 % к ставке.

- Созаемщики – максимум 3 человека.

- Кредит выдается наемным работникам, ИП и владельцам собственного бизнеса.

Есть возможность использовать вместо базовой ставки:

- Оптима – минус 0,5 % (стоит эта услуга 1 % от суммы займа);

- Медиа – минус 1 % (стоит эта услуга 2,5 % от суммы займа);

- Ультра – минус 1,5 % (стоит эта услуга 4 % от суммы займа).

Банк предоставляет услугу “Ипотечные каникулы”. В первые 1 – 2 года вы можете выплачивать только 50 % от ежемесячного взноса. Естественно, что недоплаченная сумма прибавляется к суммам дальнейших платежей по истечении льготного периода.

При оплате кредита один раз в 14 дней (платеж разбивается на 2 части) вы сокращаете срок кредитования и снижаете сумму процентных выплат. Покажу на примере, как это работает. Я взяла кредит в сумме 1,6 млн. руб. на 20 лет, первоначальный взнос составил 20 % или 400 тыс. руб.

При погашении 1 раз в месяц и 2 раза в месяц картина получается следующая.

Таким образом, более чем на 4 года сокращается срок кредитования при одинаковой сумме ежемесячного платежа.

Заключение

Где она, самая выгодная ипотека? Если вы думаете, что сейчас я вам порекомендую какой-то банк, то ошибаетесь. Слишком много индивидуальных условий надо учесть. Вы родили 2-го или 3-го ребенка? Тогда, пожалуйста, на ДОМ.РФ за ипотекой со ставкой 6 %. А может быть, вы бюджетник? Тогда на выбор сразу несколько предложений.

Но 5 банков, которые на сегодня являются лидерами в выдаче ипотечных займов, вас точно должны заинтересовать в первую очередь. Поэтому начните со своего зарплатного банка, а потом переходите к топ-5. По большому счету условия в них отличаются незначительно.

И не забываем еще об одном моменте. Один раз в жизни каждый заемщик может подать документы на возмещение подоходного налога при приобретении жилья. Сумма может получиться внушительной.

Приветствуем! Сегодня разберем условия ипотеки в 2020 году. Вы узнаете, какие самые выгодные условия именно для вас есть в различных банках. Сможете сравнить ваши возможности с требованиями ипотечных организаций, а также понять с какими кредитными организациями начинать отношения даже не стоит в вашем случае.

Ипотека на улучшение жилищных условий предполагает, что гражданами приобретается квартира или другая недвижимость с помощью кредитных средств банковской организации, выданных на определенный срок. На весь период кредитования приобретаемый или иной объект, подходящий по стоимости, закладывается в собственность банка – это главные условия получения ипотеки для обеспечения выполнения обязательств заемщиком.

В 2020 году большинство кредитных организаций пересмотрели свою кредитную политику и понизили ставку по жилищным кредитам, чтобы сделать приобретение жилья доступным для граждан. Основные ставки по кредитам снижены как на покупку строящегося, так и готовогожилья.

Ряд банков не делает разницы между приобретаемыми объектами, условия предоставления ипотечного кредита едины как для только построенных, так и для уже готовых квартир в многоквартирных домах. Однако другие кредитные организации, наоборот, снижают процентные ставки именно на приобретение строящегося или только построенного жилья у аккредитованных компаний – продавцов.

Связано это с тем, что скорость покупки квартиры в ипотеку у застройщика гораздо выше, чем на вторичном рынке, ведь заемщик уже имеет конкретный объект кредитования и ему не надо заниматься длительным поиском объекта, как на вторичном рынке.

В 2017 году закончилась программа государственной поддержки ипотечных сделок, проводимая совместно с ведущими кредитными организациями и предоставляющая выгодные условия по ипотеке, но уже в 2018 году была запущена

Однако ведущие банки уже без государственной поддержки могут гарантировать условия ипотечного кредитования и процентную ставку, соизмеримую с той, которая существовала с поддержкой государства и даже ниже, так как поток ипотечных клиентов возрос, количество сделок гарантирует стабильный доход кредитных организаций.

Развитие инноваций нашло свое отражение и при заключении ипотечных сделок, так Сбербанк предлагает дисконт 0,5% при электронной регистрации сделки. Ипотечный кредит на более выгодных условиях можно оформить как на первичное, так и на вторичное жилье.

Данная процедура займет 2-3 дня и поможет сэкономить время на регистрацию сделки в Россреестре, а также будет выгодна иногородним заемщикам, так как позволит сделать процесс взятия ипотеки удаленным.

Для оформления ипотеки по электронной регистрации после одобрения необходимо обратиться к партнёру банка (застройщику или агентству недвижимости) или в сам Сбербанк.

Финансовые эксперты сходятся во мнении, что отмена программы господдержки ипотеки уже переварена рынком. Банки адаптировались к новым условиям, и предлагают льготные условия покупки квартиры в новостройке в 2020 году.

Как оформляется ипотека

Стандартный порядок ипотечных сделок таков:

- Заемщик выбирает удобное ему кредитное предложение и банк;

- Выбирается жилье: вторичное или из аккредитованного списка застройщиков;

- Подается заявка в банк на рассмотрение возможности кредита;

- При одобрении сделки – предоставляется список документов по кредитуемому объекту;

- Происходит регистрация сделок в Росреестре, оформление страховки и окончательная выплата банков кредитных средств на приобретение жилья.

Погашение ипотеки

Плановое происходит ежемесячно аннуитетными (равными) или дифференцированными платежами (с постепенным уменьшением суммы). Переплата по второму виду платежей существенно меньше, однако не все банки одобряют такой вариант.

Возможно как частичное, так и полное. Штрафов, ограничений и комиссий не должно быть – это противозаконно. Просрочкой же по внесению ежемесячных платежей свыше 3-6 месяцев можно добиться судебного разбирательства, наложения штрафов, изъятия объекта из собственности заемщика и продажей квартиры с аукциона.

Если вам нужна юридическая поддержка, то запишитесь на бесплатную консультацию к нашему юристу в специальной форме. Быстро поможем решить все спорные моменты с банком.

Программы поддержки от государства

С 2017 года государство больше не обеспечивает снижение кредитной ставки, однако существуют другие льготные условия для получения ипотеки :

- С использованием материнского капитала, начисляемого Пенсионным фондом при рождении второго ребенка;

- Военная ипотека – для лиц-участников накопительной военной системы;

- Ипотека молодая семья – парам, или одиноким родителям при условии их нахождения в списке на улучшение жилищных условий;

- Социальная ипотека – для лиц, занимающихся определенной деятельностью (врачей, учителей итд), либо проживающих в определенных условиях (зоне Крайнего севера);

- Реструктуризация ипотеки – списание до 30% долга в банках определенным категориям граждан.

В 2020 году была рассмотрена нами ранее. Обязательно ознакомьтесь с этой статьей, чтобы узнать на какие льготы от государства вы можете претендовать.

Расчёт и где взять

Самостоятельно рассчитать ипотеку можно прямо у нас на сайте. Используйте наш . Он позволит вам узнать ежемесячный платеж при аннуитете и дифференцированном платеже, какой доход необходим на нужную сумму, сколько вы переплатите, как будет меняться график и переплата при досрочном погашении и при досрочном гашении ипотеки материнским капиталом.

Калькулятор очень функциональный и позволит вам быстро сделать расчет нужного варианта. Из этого поста вы можете взять проценты, а затем подставить их в калькулятор и сравнить какие условия в разных банках в больше подходят.

Также прямо у нас на сайте работает сервис « ». С его помощью можно отправить заявку на ипотеку сразу во все банки и быстро получить решение с партнерским дисконтом по ставке в 1%.

Ждем ваших вопросов и предложений в комментариях. Будем признательны за оценку поста и лайки в социальных сетях.

Получить кредит на выгодных условиях – желание каждого соискателя. У какого банка самая выгодная ипотека в 2019 году? Для получения ответа необязательно обращаться к кредитному брокеру или искать информацию самому, достаточно прочесть нашу статью.

Как получить ипотеку под минимальный процент

Самая низкая ставка по ипотеке предлагается по наиболее безопасным сделкам. Изначально кредиторы анализируют потенциального заемщика и его финансовые возможности, а потом уже объект, что планируется приобрести. Ведь именно недвижимость станет гарантией возврата полученных средств.

Скидки на ставку процента предлагают:

- при оформлении страхования жизни титульного созаемщика;

- когда личные накопления составляют более 30-50% стоимости недвижимости;

- при уплате специальной комиссии;

- тем, кто готов заключить ипотечный договор на минимальный срок (до 5-10 лет), но платежи тогда будут очень большими;

- надежным соискателям со стабильным официальным заработком;

- участникам зарплатного проекта.

Лучшие условия по ипотеке чаще получают те, кто готов обеспечить не менее 50% стоимости жилья за счет собственных средств. Минимальные ставки доступны покупателям недвижимости в новостройках, реализуемых партнерами банка.

Есть шанс сэкономить путем участия в льготных программах, реализуемых с поддержкой государства. Такие проекты доступны только целевым получателям, например, сотрудникам бюджетной сферы, семьям с детьми.

Где лучше взять ипотеку

Определяя, в каком банке лучше взять ипотеку, следует учитывать множество факторов.

Зарплатных клиентов, как тех, чей доход легко отследить и чьих работодателей кредитор проверил и постоянно отслеживает, кредитуют на более выгодных условиях.

Лучшая ипотека – это не всегда самая низкая ставка. Нужно также уточнять:

- работает ли банк с выбранным типом недвижимости. Проблемы возможны с памятниками архитектуры, с апартаментами, с комнатами или долями в квартирах, с покупкой жилых домов, с расположением объекта и наличия в нем инфраструктуры;

- какие сопутствующие платежи возможны при обслуживании договора, например, комиссии за совершение платежа, например, если в городе проживания нет отделения кредитора, за досрочное погашение;

- какие виды страхования являются обязательными помимо страхования объекта недвижимости. Некоторые банки требуют заключать договора титульного страхования. Такой полис обойдется в 0,2-3% от стоимости объекта недвижимости;

- нужно ли показывать доход, и насколько дороже обойдется ипотека, если не подтверждать его, и так далее.

В каком банке самая выгодная ипотека

Определить, где лучше оформить ипотеку, помогут и сами банки. Нужно выбрать 2-3 наиболее интересных предложения и обратиться к кредиторам, реализующим такие программы. По факту анализа заявок банк сможет точно сказать, во сколько обойдется ипотека по конкретному обращению.

Льготные программы ипотечного кредитования

Самые выгодные предложения по ипотеке предлагаются по особым, льготным, программам. Такие проекты доступны работникам бюджетной сферы, семьям с детьми. Некоторые программы реализуются только в отдельных регионах.

Ставка на уровне 8,5% дается при сроке договора до 7 лет . 7-12 лет – 8% , а при большем сроке (до 30 лет ) – 10,5% .

Процентная ставка определяется индивидуально. Она зависит от таких факторов, как:

- размер первоначального платежа;

- согласие заемщика на страхование своей жизни, здоровья;

- наличие статуса «зарплатный клиент Сбербанка»;

- срок кредитования;

- наличие документов, подтверждающих доход;

- ликвидность собственности, которая предоставляется в качестве залога.

- предельный возраст – 75 лет , минимальный – 21 год ;

- доход подтверждать не обязательно;

- низкий процент.

- фактически минимальные ставки доступны только тем, кто может оплатить большую часть стоимости объекта личными средствами, кто способен ежемесячно вносить большие платежи, поскольку чем меньше срок кредитования, тем больше нужно платить, хотя переплата, в конечном счете, будет меньше;

- если оформлять заявку по 2 документам, то первоначальный взнос должен составить минимум 50% ;

- предложение актуально только для приобретения квартир в аккредитованных объектах.

Предложение ВТБ

Самый лучший банк для ипотеки для лиц, которые ищут предложения с небольшим авансовым платежом и тридцатилетним периодом кредитования.

Банкиры предоставляют кредит следующим лицам:

- гражданство - любое;

- регистрация – без ограничений;

- находящимся в действующих трудовых правоотношениях.

Преимущества:

- 30 лет ;

- выгодная кредитная ставка - 10,1% ;

- скидка в цене кредитования доступна тем, кто относится к «Людям дела», то есть работающим в бюджетной сфере;

- небольшой дисконт дают при покупке жилья больше 65 кв.м и участникам зарплатных проектов;

- условия актуальны как для новостроек, так и для жилья на вторичном рынке;

- 10% ;

- минимальный заем – 600 тысяч , максимальный - 60 миллионов рублей.

Недостатки:

- обязательна покупка комплексной страховки, включающей страхование титула прав и жизни и здоровья;

- если у гражданина нет зарплатной карты ВТБ, то к базовой ставке прибавляется 0,5% .

Самая дешевая ипотека

Самый бюджетный вариант предлагает Сбербанк. Даже с учетом того, что вне акции новостройка у него обойдется в 10,5% годовых против 10,1% в ВТБ, за счет требования о заключении договора комплексного страхования обслуживание может стать несколько дороже.

Ставка по готовому жилью у Сбербанка также выше – 10,2%. Но обслуживание, все же, обойдется дешевле за счет отсутствия требования об оформлении титульного страхования.

Лучшие банки для ипотеки

Найти, где самая выгодная ипотека, помогают и кредитные агрегаторы, выступающие посредниками между клиентами и банками. К таковым относятся «Тинькофф банк» и АИЖК. Последняя организация работает через своих региональных партнеров и довольно активно продвигает все социально-значимые проекты, реализуемые при поддержке госструктур.

Ипотека в «Тинькофф банке»

Ипотека с «Тинькофф банком» - это цена договора от 9,7% и срок до 25 лет .

- от заемщика требуют только паспорт и справку о доходе (по форме «Тинькофф» или 2-НДФЛ);

- объектом сделки может выступить и последняя комната, и таун-хаус, и жилой дом или коттедж;

- некоторые дружественные банку застройщики предоставляют скидки его клиентам;

- «Тинькофф-банк» сотрудничает с 9 банками;

- кредитует ИП;

- доля одобрений заявок – свыше 90%.

«Тинькофф банк» работает с программами господдержки семей: с маткапиталом и с семейной ипотекой под 6%.

- вся работа ведется удаленно, что означает задержку отклика по запросам клиентов;

- конечные требования в отношении заемщика и приобретаемого имущества, в том числе, по минимальной доле личных накоплений, можно уточнить только после проверки анкеты и получения согласия банка-партнера на кредитование;

- оценить реальные условия сделки можно только на этапе подписания ипотечного договора, когда уже произведены некоторые траты (на оценку, на справки и так далее).

Ипотечные программы от АИЖК

Типовое предложение от АИЖК – это ставка от 10,3% при сроке договора 3-30 лет . Объектом кредитования выступает жилье, приобретаемое как на вторичном, так и на первичном рынках.

- сумма – 30 000 000 рублей;

- минимальный взнос – от 15% ;

- «Легкая ипотека» оформляется по 2 документам, без подтверждения заработка, но ставка увеличивается;

- маткапитал учтут как первоначальный взнос, но тогда личных накоплений должно быть минимум 10% ;

- есть возможность привязки цены ипотеки к изменениям ключевой ставки;

- требуемый стаж работы – от 3 месяцев у последнего работодателя.

Агентство сотрудничает с МО РФ по «Военной ипотеке» и с региональными властями, предлагая различные местные льготные проекты ипотечного кредитования, а также с семейной ипотекой со льготным периодом до 8 лет и ставкой в 6%.

- минимальная сумма – 500 000 рублей;

- возраст – 21-65 лет;

- для бизнесменов важно показать не менее 2 лет безубыточной деятельности.

«Восточный банк»

Ипотека от «Восточного банка» выдается при ставке от 10,5% годовых. Максимальная сумма - 30 000 00 0 рублей при кредитовании в Москве, Санкт-Петербурге и их областях, 15 000 000 рублей при обращении в прочих регионах. Минимальный размер кредита – 500 000 рублей.

- личные сбережения – от 15% ;

- стаж – от 6 месяцев;

- допускается кредитование по 2 документам.

- от бизнесменов требуют показать безубыточность деятельности сроком не менее 24 месяцев;

- возраст заемщиков – 21-65 лет;

- для покупки апартаментов требуется от 30% собственных средств;

- отказ от личного страхования приводит к повышению ставки на 0,7% ;

- банк работает через АО «ДОМ» (АИЖК).

«Банк «Санкт-Петербург»

В «Банке «Санкт-Петербург» ипотечный займ стоит от 10,25% при покупке жилья в новостройке (программа «Ипотека от 10,25%») и от 10,5% при работе на вторичном рынке недвижимости. Договора заключают на 1-25 лет на суммы 500 000 – 10 000 000 рублей .

- платежи – аннуитетные или дифференцированные;

- созаемщиком может выступить иностранный гражданин;

- возраст – 18-70 лет (65 лет для женщин);

- общий трудовой стаж – 1 год из них 4 месяца на последнем месте;

- бизнесмены и самозанятые показывают не менее 1 года безубыточной деятельности;

- есть и ипотека, предоставляемая только по паспорту;

- можно приобрести все виды жилья, а также машино-места.

- собственные накопления – от 20% , если заявка оформляется только по паспорту, то самостоятельно оплачивают минимум 30% ;

- типовая процентная ставка на новостройку – 11% . Льготная ставка в 10,25% распространяется только на объекты от групп компаний ЛСР, ЦДС, «Эталон», «Полис Групп», «Лидер Групп», ООО «Петра-8», «Главстрой-СПб».

УБРиР

УБРиР дает ипотеку на готовое жилье по ставке от 10,15% годовых. Кредитный лимит – 300 000 – 30 000 000 рублей .

- требуемый стаж - от 3 месяцев на последнем месте при общем стаже от 1 года;

- максимальный возраст – 70 лет ;

- срок действия ипотеки – 5, 10, 15, 20 или 25 лет ;

- сотрудники предприятий-партнеров УБРиР получат дисконт в 0,25% от базового тарифа.

Возможно наличие до 2 действующих кредитов. Текущая задолженность недопустима.

- заемщики должны оплатить своими деньгами минимум 20 %;

- минимальный возраст – 23 года .

Ипотечный заем от Россельхозбанка

Выгодные 10% годовых , привлекают немало россиян, которые желают получить ссуду для приобретения собственной квартиры. В «Россельхозбанке» кредит под вышеуказанный процент могут взять соискатели:

- в возрасте от 21 года до 65 лет ;

- с общим трудовым стажем более года за пять последних лет ;

- работающие на последнем месте работы более полугода ;

- имеющие постоянную или временную регистрацию в РФ.

Гражданам, являющимся владельцами зарплатных карт , необходимо предоставить подтверждение полугодичного трудового стажа за последние пять лет. А у последнего работодателя надо проработать только три месяца.

Ссуду банк выдает на таких условиях:

- сумма – 100 000 – 60 000 000 рублей ;

- максимальный срок кредитования – 30 лет ;

- минимальный первоначальный взнос – 15% .

- расчет возможен как аннутетными, так и дифференцированными платежами;

- банк кредитует владельцев ЛПХ.

- максимальная сумма кредитования предоставляется только при покупке квартиры, в том числе, по ДДУ, или при приобретении апартаментов. На прочие объекты выделят не более 2 0 000 000 рублей;

- приобретая апартаменты, придется оплатить не менее 30% их стоимости собственными средствами;

- 10% годовых по договору получат те, кто вкладывает не менее 3 000 000 рублей личных накоплений;

- при отказе заемщика/созаемщика от страхования своей жизни, здоровья процентная ставка увеличится на 1%.

Предложение «Промсвязьбанка» «Новостройки в ипотеку от 9,8%»

Выгодна соискателям, у которых практически нет собственных денег. Ведь банкиры соглашаются кредитовать граждан, если они внесут 10% стоимости квартиры в качестве авансового платежа.

Предложение «Промсвязьбанка» о приобретении жилища в ипотеку содержит следующие пункты:

- ставка от 9,8% годовых ;

- покупка квартиры у застройщика, которого банк аккредитовал;

- максимальный размер займа – 20 миллионов , а в Москве, Санкт-Петербурге и Московской области – 30 миллионов рублей ;

- максимальный срок погашения ипотеки – 25 лет .

- если приобрести новостройку от девелопера-партнера класса «Gold PSB», цена договора снизится до 9,7% ;

- для держателей зарплатных карт, а также, тех, кто работает в ОПК, кто пользуется пакетом Orange Premium Club, базовая ставка процента равна 9,5% ;

- партнеры «Промсвязьбанка» дают скидки по некоторым объектам.

- 9,8% устанавливается при ипотеке, если покупается жилье от партнеров сегмента «Platinum PSB»;

- льготные ставки применяются при условии оплаты не менее 15% стоимости недвижимости за счет своих денег и при оформлении страхования жизни.

Ипотека на новостройку от «Газпромбанка»

Предлагает программу «Ипотека от крупнейших застройщиков 10,5% ».

- первоначальный взнос – от 10% ;

- срок договора – 1-30 лет;

- максимальная сумма – 60 000 000 рублей при приобретении недвижимости в Москве или в Санкт-Петербурге и 45 000 000 рублей, если она находится в других городах;

- возраст соискателей – 20-65 лет.

Маткапитал принимают в качестве первоначального взноса, но личных накоплений тогда должно быть не менее 5% от стоимости приобретаемого объекта.

- минимальная сумма кредитования – 500 000 рублей;

- базовая ставка устанавливается только при покупке жилья у партнеров «Газпромбанка»;

- если покупаются апартаменты, то личными накоплениями оплачивают не менее 20% их стоимости, а базовая ставка составит не меньше 10,8% ;

- не допускается наличие плохой кредитной истории.

Программа ипотеки от «Энерготрансбанка»

В «Энерготрасбанке» дают ипотеку на покупку как готового, так и строящегося жилья при базовой ставке от 9,5 %.

- срок кредитования – до 25 лет;

- личные вложения – от 10% ;

- требуемый стаж – от 6 месяцев на последнем месте;

- скидки с базовой ставки в размере 0,5% получат участники зарплатных проектов, работники бюджетной сферы и те, кто предоставил справку по форме 2-НДФЛ;

- максимальный возраст заемщика – 70 лет.

- минимальная сумма по договору – 500 000 рублей;

- банк кредитует граждан, если им уже исполнилось 23 года;

- важно проживание и постоянная регистрация в регионе присутствия «Энерготрансбанка»;

- кредитуется покупка только квартир, таунхаусов и коттеджей.

Предложение «Райффайзенбанка»

Вместе с «Райффайзенбанком» приобретают и новое жилье, и уже готовое. Стоимость кредитования – от 9,99% .

- наибольшая сумма – 26 000 000 рублей;

- срок – 1-30 лет;

- при вычислении платежеспособности учитывается доход также и гражданских супругов;

- личные средства – не менее 15% ;

- возраст заявителей – 21-65 лет;

- минимальный трудовой стаж – 6 месяцев на последнем месте трудоустройства при общем стаже в 12 месяцев. Если человек работает уже более 2 лет, то у последнего работодателя достаточно числиться 3 месяца.

«Райффайзенбанк» кредитует иностранных граждан. Главное, чтобы их место работы фактически находилось в России.

- минимальный лимит займа – 800 000 рублей для недвижимости в столице или в столичном регионе и 500 000 рублей для сделок, совершаемых в других субъектах страны;

- если не оформлять договор комплексного страхования, то максимальный возраст соискателей ограничивается 60 годами;

- одобряется наличие только 1 действующего ипотечного займа.

«Альфа-банк»

Ипотека от «Альфа-банка» - это ставка не менее 10,19% . Программа рассчитана на обретение строящегося или готового жилья.

- частные накопления – от 15% ;

- срок – до 30 лет;

- максимальная сумма – 50 000 000 рублей;

- зарплатные клиенты «Альфа-банка» получат дисконт в 0,3% к базовой ставке процента;

- возможно гражданство России, Республики Беларусь, Украины;

- возраст – 21-70 лет.

- минимальная величина кредита – 600 000 рублей;

- ставка растет на 0,5% , если личных средств менее 20% , если покупается жилой дом, если не подтвержден доход;

- стоимость займа при отказе от страхования жизни увеличивается на 1% ;

- к базовой ставке прибавят 0,25% , если деньги нужны на таунхаус.

Ипотечный кредит на приобретения жилья от «Банка Жилищного Финансирования»

Гибкие условия ипотеки предлагает . Процентная ставка на приобретение недвижимости - 10,5% .

- минимальный авансовый платеж – 20% ;

- минимальный срок кредитования – 1 год , максимальный – 30 лет ;

- есть возможность кредитования по 2 документам;

- сумма займа от 450 тысяч до 20 миллионов рублей.

- ссуда предоставляется исключительно гражданам РФ;

- квартира должна находиться в населенном пункте, где функционирует отделение БЖФ;

- в доме, в котором находится объект, должно быть минимум три этажа.

Программа банка «Уралсиб» «Строящееся жилье»

В банке «Уралсиб» ссуду можно получить по программе «Строящееся жилье» под 10,5% годовых.

- возраст – 18-70 лет;

- стаж на последнем месте – 3 месяца;

- банк кредитует ИП и бизнесменов;

- сумма кредита – от 300 тысяч до 50 миллионов рублей;

- срок кредитования – от 3 до 30 лет;

- авансовый платеж – 15%.

- важно, чтобы работодатель существовал не менее 1 года;

- если в течение года более 3 раз нарушались сроки расчета по договору, «Уралсиб» может потребовать расторжения договора.

Самая выгодная ипотека на вторичное жилье

Лучшие ипотечные предложения 2019 года на покупку готового жилья – это продукты от:

- «Энерготрансбанка» со ставкой от 9,5%;

- «Тинькофф» - 9,7%;

- «Райффайзенбанка» – 9,99%.

Самая выгодная ипотека на новостройку

Наиболее выгодные программы ипотеки на новостройку предлагают под:

- 8,5% - Сбербанк;

- 9,5% - «Энерготрансбанк»;

- 9,7% - «Тинькофф».

Самая дешевая ипотека в Москве

Лучшая ипотека в Москве предлагается Сбербанком. Этот кредитор готов дать в долг под 8,5% годовых при покупке квартиры в строящемся доме.

Новостройки с дешевой ипотекой в Москве

Хороший дисконт ипотечным заемщикам дают застройщики-партнеры:

- «Промсвязьбанка»;

- «Тинькофф»;

- «Банка «Санкт-Петербург».

Самая выгодная ипотека в Санкт-Петербурге

Наиболее выгодную ипотеку в Санкт-Петербурге предлагают Сбербанк при покупке жилья в аккредитованной новостройке и «Энерготрансбанк», если приобретается готовое жилье.

Без отказаВзять кредит менее 10% годовых в Восточном, Райффайзен и Ренессанс кредит, преимуществом этих банков будет то, что они рассматривают заявки без предоставления справки с работы. Тиньков, Совкомбанк тоже не требуют подтверждения доходов, но их минимальная планка – от 12% годовых. Получить деньги под относительно невысокий процент 15% вполне реально в УБРиР.

Лучшие кредиты наличными

«Альфа-банк» — крупнейший российский частный банк, входит в топ-10 самых значимых кредитных организаций.

Универсальный банк, осуществляющий все основные виды банковских операций, обслуживающий частных и корпоративных клиентов, инвестиционный банковский бизнес, торговое финансирование и т.д.

Кредит наличными на сумму до 3 000 000 рублей выдается в «Альфа-банке» с процентной ставкой от 9,9% на срок от 1 до 5 лет.

Потребительский кредит до 1 000 000 рублей выдается по ставке от 14,99%, первые 100 дней не начисляются проценты за пользование деньгами. Нужен только паспорт.

Альфа банк имеет огромный выбор кредитных и , варианты ипотечного кредитования и депозитов, бесплатные сервисы для накоплений, программы и займы под залог имущества.

Процент одобрения заявок высокий.

Резюме: «Альфа-банк» — надежный банк, удерживающий лидерские позиции и предлагающий различные услуги на выгодных условиях.

Кредит под низкий процент

Банк «Home Credit» — кредиты до 1 000 000 рублей от 7,9%!

Банк Хоум Кредит — лидер на рынке потребительских кредитов в точках продаж. Для оформления онлайн заявки и получения кредита, нужен только паспорт.

Широкая линейка продуктов для клиентов разного социального статуса. Постоянным клиентам дополнительные выгодные условия. Вклады клиентов застрахованы.

Банк активно участвует социальной жизни общества.

Резюме: Хоум Кредит Банк занимает первое место на рынке потребительских кредитов, благодаря низким процентам, клиентоориентированности и современным сервисам и услугам.

Кредит под низкий процент наличными

«Ренессанс Кредит» – до 700 000 рублей под 11,3%

Банк с небольшими процентными ставками, где можно оформить потребительский кредит по двум документам. Работает практически во всех крупных городах России, выдает наличные деньги в день обращения на срок до 5 лет, имеет специальную программу для пенсионеров.

Резюме: «Ренессанс Кредит» – является банком с самыми низкими процентными ставками, в котором можно оформить кредит по двум документам.

Кредиты наличными под низкий процент

«Райффайзен Банк» — единая ставка 10,99% на сумму кредита до 2 млн. рублей

Банк в работе следует высочайшим стандартам качества, поэтому клиенты доверяют ему и соглашаются на долгосрочное сотрудничество.

Для оформления кредита до 300 000 рублей нужен только паспорт; до 1 000 000 рублей — паспорт и подтверждение дохода; до 2 000 000 рублей — паспорт, подтверждение дохода и занятости. Срок пользования от 1 года до 5 лет.

Решение по онлайн-заявке принимается за 2 минуты. Получить одобренный кредит можно в отделении или с бесплатной курьерской доставкой.

Резюме: «Райффайзен Банк» выдает кредиты на большие суммы по сниженной процентной ставке.

Кредиты под низкий процент

«Восточный банк» – низкие проценты и высокие шансы

По нашему мнению, в «Восточном банке» действуют не самые маленькие ставки, но зато здесь максимальные шансы на одобрение заявки даже у заемщиков с плохой кредитной историей. В этом банке можно взять кредит по паспорту, без справки о доходах и каких-либо дополнительных документов. Заявки принимаются онлайн, а рассматриваются в течение 5-10 минут.

Резюме: Банк «Восточный» – не самые маленькие проценты, но максимальные шансы на одобрение заявки.

Самый низкий процент по кредиту

«СКБ-Банк» — простое и удобное кредитование.

«СКБ-Банк» выдает потребительские кредиты на сумму до 300 тыс. рублей без справки о доходах, до 1,3 млн. рублей при наличии справки. Процентная ставка от 9,9%. Срок кредита от 1 до 5 лет. Заявка на кредит рассматривается до 2-х рабочих дней. Возможно досрочное погашение без комиссий и штрафов.

Удобный, современный и бесплатный интернет-банк и мобильное приложение.

Мгновенные переводы денег между картами любых банков.

Резюме: «СКБ-Банк» — низкие проценты по кредитам на любые цели; универсальный онлайн-сервис.

Взять кредит небольшой

«Совком банк» входит в топ-10 банков с самыми выгодными кредитами в 2018 году.

В «Совком банке» можно взять кредит на сумму от 5 тыс. до 1 млн. рублей на срок от 1 до 5 лет. Процентная ставка – от 12% годовых. Для кредита на сумму до 40 тыс. рублей нужен только паспорт. Лучшее предложение – кредит размером 100 000 рублей на 1 год под 12% годовых. Оформить онлайн-заявку можно за 2 минуты.

Действуют специальные кредитные программы для пенсионеров. Большую сумму можно получить под залог автомобиля или недвижимости.

При наличии плохой кредитной истории банк предлагает программу «Кредитный доктор».

Резюме: «Совком банк» — крупная финансовая организация с привлекательными условиями потребительского кредитования.

Взять потребительский кредит под минимальный процент

«Тинькофф Банк» — это современный и практичный банк с полным спектром финансовых услуг.

Кредит до 2 млн. рублей на 1-3 года выдается без справок, поручителей и визита в банк. Процентная ставка по кредиту от 12%.

Все заявки оформляются онлайн, карту доставит курьер от 1 до 7 дней в любое место. Возможно, частичное досрочное погашение - в любое время по телефону. Бесплатное пополнение в 300 000 точек по России. Есть программы ипотечного кредитования.

Первый российский банк, который полностью отказался от отделений. Банковские операции мгновенно проводятся по телефону или через интернет.

Резюме: «Тинькофф Банк» — лучший розничный онлайн-банк с различными кредитными и дебетовыми карт для любых нужд.

Кредит потребительский самый выгодные условия

«Почта Банк» – новый розничный банк с филиалами в отделениях почты России.

В «Почта Банк» можно оформить кредит до 1,5 млн. рублей на срок от 1 года до 5 лет. Нужны только паспорт и СНИЛС. При платежах от 10 000 рублей в месяц процентная ставка снижается с 12,9% до 10,9%. Решение по заявке принимается за 1 минуту.

Кредитная карта банка «Элемент 120» позволяет делать покупки с оплатой в течение 120 дней. У банка специальные условия по кредитам на образование и .

Резюме: «Почта Банк» — универсальный розничный банк с доступными кредитами на разные цели.

Банки кредит потребительский

«Росбанк» — часть группы Societe Generale – лидирующего универсального европейского банка.

Банк предлагает кредит «Просто деньги» без обеспечения на сумму от 50 000 до 3 000 000 рублей с процентной ставкой от 13,5 % до 19,5% на срок от 13 до 84 месяцев. Необходимы паспорт и справка о доходах, если сумма превышает 400 000 рублей, то банк запрашивает дополнительные данные. Кредитный лимит может быть увеличен при предъявлении сведений о дополнительном доходе. Предлагаются более привлекательные условия для заемщиков, получающих заработную плату на счет в «Росбанке», сотрудников компаний-партнеров, пенсионеров, бюджетников и др.

В «Росбанке» одобряется 8 из 10 поданных заявок на получение кредита.

Резюме: «Росбанк» предлагает кредитные программы по ставкам выше средних.

Выгодный кредит

«ОТП Банк» — это универсальная кредитная организация, входящая международную финансовую Группу ОТП (OTP Group).

В «ОТП Банк» можно оформить кредит на сумму от 15 000 до 4 000 000 рублей. Ставки варьируются от 10,5% до 14,9%, определяются банком с учетом уровня риска клиента. Срок кредита до 7 лет. Время рассмотрения заявки от 15 минут до 1 рабочего дня. Есть платная услуга «Перенос даты платежа».

Офисы банка в 3700 населенных пунктах страны. Кроме частных лиц, банк сотрудничает с представителями малого бизнеса и среднего бизнеса, разрабатывает кредитные решения для корпоративных клиентов, надежный партнер для финансовых организаций.

Резюме: «ОТП Банк» осуществляет кредитование корпоративных клиентов и частных лиц, процентная ставка определяется индивидуально.

Взять кредит в банке под минимальный процент

«УБРиР» — крупнейший банк в России, предлагающий качественное обслуживание и простые финансовые решения.

Банк предлагает три вида кредитных продуктов:

● Кредит «Доступный» — до 200 000 рублей с процентной ставкой от 11% без справок и поручителей только по паспорту;

● Кредит «Открытый» — до 1 500 000 рублей, ставка от 11%, нужны паспорт и справка о доходах;

● « 120 дней» — от 30 000 до 299 999 рублей на 3 года. Проценты за пользование кредитом не начисляются первые 120 дней, по истечение льготного периода ставка 28-31%. Для оформления нужны паспорт и справка о доходах.

Комиссия за сопровождение карточного счета и снятие средств. Досрочное погашение - бесплатно.

Резюме: «УБРиР» предоставляет кредиты под разные запросы по доступным процентным ставкам.

Как оформить потребительский кредит под низкий процент?

Начните со «своего» банка. Если вы получаете зарплату на карту, обращайтесь за деньгами именно в банк, который выпустил эту карту. Вас наверняка ждут пониженные процентные ставки и минимальные требования к пакету документов. Например: стандартный потребительский кредит в Альфа-Банке 15,99%. А если Вы получаете зарплату на карту, то процентная ставка снижена до 13,99%

Чтоб повысить шансы найти самые выгодные условия, рассмотрите несколько вариантов. Подайте заявки в два-три места одновременно , узнайте свою индивидуальную ставку и выберите банк, который предложит наиболее выгодные условия.

Соберите документы. Многие банки выдают кредиты наличными без справки о доходах, а иногда просто по паспорту гражданина России. Это удобно, но если вы рассчитываете на невысокие проценты, постарайтесь подтвердить свое финансовое положение какими-то документами. Лучше всего – справкой по форме 2-НДФЛ и копией трудовой книжки.

Причины отказа и как их избежать

Если вы уже решили, в каком банке лучше взять кредит наличными из предложенного списка, вы должны быть готовы к возможному отказу. Причин может быть несколько:

- Испорченная история по прошлым займам. Это как полностью не выплаченный долг, так и не вовремя вносимый платёж. К примеру, для Почта банка критическим моментом является просрочка от 5 дней.

- Иногда и возраст клиента может повлиять на то, что взять небольшой кредит молодым людям до 21 года будет сложно. Однако встречаются исключения из правил.

- Недостоверные данные, вроде размера заработной платы, поддельные справки либо документы.

- Внешний вид также может послужить поводом для отказа, тем более нахождение в состоянии алкогольного либо наркотического опьянения.

- Во время принятия решения банк учитывает расходы, а если уже есть действующие займы, стоит об этом сказать банковскому сотруднику.

- Возвращаясь к теме заработной платы: она должна быть выше возможного ежемесячного платежа в два раза. И это минимум.

- Банк не одобрит кредит наличными под низкий процент, если у заёмщика нет даже временной регистрации там, где расположено отделение финансовой организации.

- Да и не стоит сбрасывать со счетов факт, что банк без объяснения причин может отказать выдать выгодный кредит. До него заявка дойдёт в том случае, если её пропустила автоматизированная система.

Оформить кредит наличными под низкие проценты легко.

Достаточно исправить:

- Если нет прописки – оформите её. И помните: чем больший срок её действия, тем больше сумма займа, и, соответственно, больше организаций, где выгоднее взять кредит.

- Если заработная плата низкая, можно либо найти поручителей (жена-муж, брат-сестра, сожитель-сожительница, и так далее), либо предоставить залог (квартира, машина).

- Если вы уже сделали выбор, в каком банке взять в кредит наличные, но у вас есть действующие займы, их. Некоторые организации по предоставленным документам погашают долги, и человек получает остаток от одобренной суммы. Другие предоставляют самостоятельно закрыть договоры в других банковских учреждениях. А в случае предоставления документов в течение одного либо трёх месяцев, ставки по кредитам могут понизиться.

Проблемы с БКИ и несколько вариантов решения.

Первая проблема, которая может помешать получить человеку выгодные процентные ставки по кредитам, — полное отсутствие кредитной истории. Такое чаще всего случается с молодыми людьми. Финансовая организация несёт большие риски, поэтому получить выгодные кредиты даже при высокой заработной плате вряд ли получится.

Выход – оформление пары небольших либо товарных и погашение без просрочек займов. Другой вариант – оформить кредитную карту, платежи по которой также учитываются в Бюро кредитных историй (БКИ).

Плохая кредитная история — вторая проблема. Кредит под низкий процент наличными не получить. Причём испорчена она может быть как по вине заёмщика, так и по вине банка. Решений проблемы – несколько:

- Банковские ставки по кредитам, если оформляется пластиковая карта, выше, но это выход. За счёт так называемого льготного периода, можно, к примеру, снять с карты несколько десятков тысяч рублей, и за 2-3 дня до окончания этого срока положить их обратно.

- Прежде, чем искать банки, которые выдают потребительские кредиты с низкой процентной ставкой, почитайте договора, если вы уже оформляли займы. Там должно быть указано Бюро кредитных историй, где будут фиксироваться ваши платежи. Желательно заранее обратиться туда, запросить отчёт, который придёт в формате.pdf. Тем более, 2 раза за 1 год его можно запрашивать бесплатно.

Бывает так, что по вине банка Бюро пополняется не верной информацией. И здесь уже возникает проблема не в каком банке лучше взять кредит, а как исправить историю, тем более, если вы уверены, что таких просрочек не было. Отлично, если сохранились чеки, но они понадобятся только в случае проблем с банком.

Шаги не сложные: на сайте БКИ подаётся заявление с указание личных данных (ФИО, паспорт), и описанием ситуации с финансовой организацией (когда был взят заём, номер договора, были ли просрочки (если да – количество, длительность), какие ошибки были допущены). Через 30 дней Бюро должно разобраться со сложившейся ситуацией, прислать ответ.

Стоит подчеркнуть два основных положения. Во-первых, поинтересуйтесь своей историей. Во-вторых, не поддавайтесь на уговоры мошенников, что за определённую сумму они смогут исправить её. Это не так.

Исправить историю может бюро, только если заёмщик напишет заявление. И только в случае действительно допущенных фактических ошибок. Но диалог уже будет вестись исключительно между Бюро и организацией, выдаваемой заём и отправившей не точные данные заёмщика.

При плохой КИ обратитесь в МФО. Если вам одобрили в нескольких микрофинансовых организациях – выберите с лучшими условиями. Банки, когда видят много займов в разных МФО, расценивают это, как наличие финансовых проблем.

В каком банке лучше взять в кредит наличные при плохой истории? Обратите внимание, к примеру, на «Совкомбанк» и его программу «Кредитный доктор». Она позволяет взять сумму на небольшой срок лишь ради того, чтобы в Бюро поступила положительная история. Такие программы есть и у других финансовых организаций.

- Изучив, в каком банке какой процент по кредиту, почитайте отзывы о нём. Иногда в комментариях встречаются советы, которые помогут оформить кредит выгодно.

- Если банк, где выгодно взять кредит, зарплатный, то лучше первую подавать заявку именно в него. Как правило, такие организации уменьшают пакет документов вплоть до одного паспорта.

- Если вы, отвечая на вопрос, где выгодней взять кредит, выбрали банк с открытым в нём депозитом – откажитесь от него. Ситуация меняется настолько быстро, что благонадёжный банк сегодня уже завтра может лишиться лицензии. Таким образом, выплата депозита и страховка не будет осуществлена до тех пор, пока не будет погашен долг.

- Решая вопрос, в каком банке взять кредит, зайдите на сайт, изучите все условия, даже написанные мелким шрифтом, и посчитайте возможные выплаты по минимально и максимально предложенным ставкам.

- Прежде, чем решать, где лучше взять кредит, в какой финансовой организации, полностью просчитайте все возможные ситуации: потерю работы, потерю трудоспособности, и похожее. Неприятно, когда банк идёт на встречу, особенно с подпорченной кредитной историей, а заёмщик не может выплатить заём.

Взять кредит, где выгоднее условия, ставки, проценты – это нормальное желание любого человека. Надеемся, что информация, которую вы прочитали, поможет сделать это с наименьшими потерями времени.

Купить квартиру мечтают очень многие, но далеко не все могут себе позволить потратить сразу настолько ощутимую сумму денег. Выход в такой ситуации зачастую бывает только один – взять ипотечный кредит. Многие не могут решиться на столь ответственный шаг, понимая, что подобный кредит придется выплачивать очень долго. Тем не менее, при соблюдении нескольких правил, а также тщательном выборе банка, можно переселиться в собственную квартиру без существенных проблем.

Как правильно и выгодно взять ипотечный кредит

Решение купить квартиру в ипотеку для многих становится самым важным в жизни. При этом очень хочется, чтобы займ был максимально выгодным и не стал кабалой.

Как правильно взять ипотечный кредит ? Вопрос этот неизбежно возникает у потенциальных заемщиков. На самом деле есть несколько важных правил, соблюдение которых поможет сделать покупку квартиры радостным событием и не позволит оформлению ипотеки испортить жизнь заемщику.

- Прежде чем оформить ипотеку, следует оценить свои возможности. Желательно, чтобы ежемесячные платежи не превышали одной трети семейного бюджета. Если не соблюсти это правило, тянуть ипотеку может быть очень сложно.

- Лучше всего улучшать жилищные условия постепенно. В этом случае сумма платежа будет ниже. Кроме того, выплатить ипотеку удастся быстрее, а при желании купить в будущем квартиру побольше, можно будет оформить кредит под более выгодные условия.

- Недостаточно просто взять ипотечный кредит в банке. Следует вовремя вносить ежемесячные платежи. Максимальная экономия семейного бюджета поможет создать подушку безопасности. В идеале она должна быть около трех ежемесячных платежей. Это поможет платить ипотеку даже в случае временных трудностей. Когда «заначка» будет создана, можно начинать частично досрочные гашения. Это поможет сэкономить на выплате процентов.

Минимальная переплата может быть достигнута не только тогда, когда подобраны лучшие условия по ипотечному кредиту. Важно покупать квартиру тогда, когда на рынке наблюдается падение. Стоит ли брать ипотеку в этом году , читайте в специальном обзоре.

Самые лучшие банки для ипотечного кредита

С оформлением ипотеки торопиться не стоит. Еще до принятия решения следует внимательно ознакомиться с предложениями различных кредитных организаций. Чтобы понять, где лучше взять ипотечный кредит. При этом следует принять во внимание не только размер процентной ставки, но и другие условия:

- Наличие дополнительных комиссий, страховок и платежей.

- Условия досрочного гашения (в том числе частичного).

- Размер первоначального взноса. Сразу скажем, что оформить ипотечный кредит без первоначального взноса в 2020 году довольно затруднительно, потому что для банка это большие риски. Как правило, первый взнос по таким кредитам начинает от 10 процентов. Если у Вас нет первоначального взноса для покупки квартиры в кредит, обратите внимание на банки, где можно оформить потребительский кредит на любые цели. Полученные деньги можно направить на первоначальный взнос по ипотеке.

Большое количество предложений на рынке нередко ведет к тому, что потенциальные заемщики могут запутаться и растеряться. Огромное количество заманчивых рекламных лозунгов могут и вовсе ввести в заблуждение. Поэтому нелишним будет использовать при выборе ТОП-5 лучших банков для ипотечного кредита, составленный специалистами.

Онлайн-ипотека на выгодных условиях в банке «Открытие»

Решая, в каком банке оформить ипотечный кредит, не стоит оставлять без внимания банк «Открытие». Условия по ипотечному кредитованию здесь довольно лояльные. На выбор клиенту предлагается несколько интересных программ в зависимости от потребностей заемщика.

Виды ипотечных программ в банке «Открытие»

- Покупка квартиры в новостройке.

- Покупка квартиры на вторичном рынке.

- Рефинансирование ипотечных кредитов других банков.

- Военная ипотека.

- Недвижимость под материнский капитал.

- Ипотечное кредитование на покупку больших апартаментов.

Процентная ставка в банке Открытие определяется тем, по какой ипотечной программе был выдан кредит. На минимальный процент – 7.95% можно рассчитывать при покупке квартиры в новостройке или военной ипотеки. Из других особенностей — первый взнос от 10% и максимальный срок — 30 лет. Оформление ипотеки происходит онлайн.

Ипотека от Циана — способ взять ипотечный кредит дешевле чем в банках

Ипотека от Циана — это ипотечный сервис от крупнейшего портала недвижимости в России. На портале ежедневно размещаются сотни тысяч новых объявлений о продаже и покупке квартир, домов и другой недвижимости. На сегодняшний день, это крупнейшая база недвижимости.

На сайте действует специальный сервис, который помогает получить одобрение на первичную и вторичную недвижимость сразу в нескольких банках. Это своеобразный, агрегатор предложений банков.

Циан Ипотека сотрудничает со следующими кредитными организациями:

- Райффайзенбанк

- Газпромбанк.

Для того, чтобы получить самые лучшие условия из этих банков, Вам достаточно оставить заявку на сайте, указав номер мобильного телефона и специалист сервиса Циан Ипотека Вам перезвонит и поможет заполнить заявку. Благодаря тому, что там представлены условия нескольких конкурирующих банков, можно легко оформить ипотечный кредит даже дешевле, чем непосредственно в конкретном банке.

Ипотечный кредит под маленький процент от 6.99% в Росбанке

В Росбанке можно оформить ипотечный кредит под маленький процент и на довольно выгодных условиях. Здесь можно оформить квартиру в ипотечный кредит с одной из самых маленьких процентных ставок среди всех банков — от 6.99% годовых. Кроме того, банк очень лояльно относятся к рассмотрению кредитной истории заемщиков (даже если были просрочки в прошлом, или есть сейчас кредиты или кредитные карты).

Кстати, здесь можно оформить кредит и на рефинансирование действующей ипотеки в другом банке.

В чем выгода ипотечного кредита в Росбанке:

- Банком рассматриваются как граждане РФ, так и иностранцы. Наемные сотрудники или ИП.

- Возраст для оформления недвижимости в ипотеку — от 20 до 65 лет.

- Стаж на последнем месте работы — от 1 месяца (если прошел испытательный период). Также банк может рассмотреть заемщиков после декретного отпуска.

- Не учитываются просрочки в прошлом по кредитам на суммы до 500 тысяч (оформленные до 2015 года), а также действующие долги по кредитным картам.

- По желанию, для увеличения суммы и шансов на одобрение можно привлечь созаемщиков (родственников или третьих лиц).

- Можно оформить ипотечный кредит без справки 2-НДФЛ и копии трудовой книжки при условии предоставления электронной выписки из ПФР с портала Госуслуг (форма CPB-6).

Оставить онлайн заявку в Росбанк и получить решение

Ипотечный кредит выгодно с господдержкой от банка ВТБ

- Процентная ставка здесь начинается с 10.2%.

- Первоначальный взнос меньше, чем во многих других банках – 10%.

- Возможность оформления без авансового платежа под материнский капитал.

Кроме того в этом банке действует программа «Ипотечный кредит с господдержкой». Программа подразумевает льготное кредитование семьи, у которой с 01.01.2018 родился второй или третий ребенок. На определенный период устанавливается льготная ставка 6% при первоначальном взносе от 20%. Согласитесь, что это выгодно?

Также есть интересная программа «Больше метров — ниже ставка» при покупке квартиры от 65 кв. метров. То есть, чем больше квартира, тем меньше процентная ставка.

Ипотечное кредитование на строительство или покупку загородного дома от Сбербанка

Самый большой банк страны — Сбербанк, также ведет очень активную деятельность на ипотечном рынке кредитования. Банк охотно кредитует как сами застройщиков, так и заемщиков, которые хотят квартиру в ипотечный кредит. Причем оформить ипотечный кредит могут даже пенсионеры, но при условии что погашение кредита предусмотрено до 75 лет заемщика.

Как и в других банках, здесь предлагается ипотечный кредит с господдержкой для семей с детьми; ипотека на новостройки и вторичное жилье; военные ипотечные программы; ипотека с использованием маткапитала. Также есть программы, которые не всегда можно встретить в других банках. Это — ипотечный кредит на строительство жилого дома, а также ипотечный кредит на покупку или строительство загородной недвижимости (частный дом, садовый участок и тд).

Специалисты утверждают, что интерес к ипотечному кредитованию в 2020 году не станет меньше. Скорее всего, он будет только расти. При правильном отношении к таким займам ипотека принесет только радость переезда в новое жилье. При этом не стоит брать кредит в первом попавшемся банке. Важно разобраться, где выгоднее взять ипотечный кредит. Это поможет сэкономить львиную долю семейного бюджета.

P/S прежде чем взять ипотеку, обязательно посмотрите «5 правил комфортной ипотеки»