Как открыть ИИС или брокерский счёт в Сбербанке, пошаговая инструкция. Индивидуальный инвестиционный счет сбербанк

Индивидуальный инвестиционный счет в Сбербанке (ИИС) представляет собой не совсем стандартный брокерский счет. Благодаря ему обеспечивается возможность управления средствами с использованием облигаций, акций, фьючерсов и др. Также доступны несколько вариантов льгот.

Особенности открытия индивидуального инвестиционного счета (ИИС)

Открытие ИИС в Сбербанке дает дополнительный доход путем осуществления операций на фондовом рынке. Помимо основных способов получения прибыли, этот счет также предусматривает получение льготного вычета. Это преимущество обеспечивается государством для того, чтобы частные инвестиции более активно пополняли фондовый рынок страны.Требования к клиенту для открытия ИИС

- надо быть действующим клиентом Сбербанка;

- иметь российское гражданство и быть налогоплательщиком;

- период действия договора составляет более 3-х лет ;

- можно открыть только один счет для инвестиций;

- годовое ограничение для максимальных вложений - 1 000 000 руб.

Как оформить ИИС в Сбербанке?

Индивидуальный инвестиционный счет в Сбербанке требуется для участия на фондовой бирже с применением ценных бумаг или для осуществления брокерской деятельности. Процедура открытия ИИС в Сбербанке предусматривает посещение отделения банка, в котором предоставляется подобное обслуживание.

Способы подачи заявки на открытие ИИС и получение информации о порядке открытия

- при обращении в Контактный Центр;

- в (для настоящих клиентов);

- на .

Последовательность действий при открытии ИИС в Сбербанке:

- уточнение информации и ознакомление с тарифами для ведения деятельности по ИИС;

- двухстороннее подписание договора на обслуживание;

- открытие специального счета;

- присвоение секретного кода для идентификации;

- получение по электронной почте полной информации: кода инвестора, номера счета и др.;

- перечисление инвестором на ИИС взноса, требуемого для ведения торгов.

Способы применения налоговых льгот:

- получение вычетов на взносы;

- избавление от налога на полученные доходы.

Действующие льготы на взносы

Индивидуальный инвестиционный счет в Сбербанке открывает выгодную возможность получать вычеты за любые сделанные взносы, размер которых за годовой период не должен превышать 400 000 руб. Применение льгот возможно при наличии определенных условий:- наличие подтвержденного дохода, из которого выплачен налог 13 %;

- один раз в год можно обратиться за вычетом 13 % от суммы вложений;

- при закрытии счета по истечении 3-х лет выплачивается налог на сумму прибыли - 13 %.

Какие потребуются документы для возврата денег через службу налогообложения

- документ, подтверждающий доход, с которого выплачен налог 13 % (НДФЛ-2 или справка от работодателя другого типа);

- предварительно заполненный документ 3-НДФЛ;

- заявление об использовании вычета, в котором указан номер счета для выплаты средств;

- справка о переводе на ИИС конкретной суммы (можно получить в Сбербанке).

Порядок обращения в налоговую при имеющемся индивидуальном счете

Обратиться в налоговые инстанции за истекший годовой период (можно не полный) нужно до 30 апреля текущего года.

Благодаря данной процедуре, несложно вернуть 13 % от размера средств, которые были внесены на индивидуальный инвестиционный счет в Сбербанке. В случае преждевременного закрытия счета следует произвести возврат этих 13 %.

Вариант освобождения от налогов

Другой метод получения льгот позволяет полностью избавиться от налога, но в этом случае вычетами на взносы нельзя воспользоваться. Предоставлять подтверждение о доходах не нужно.Потребуется обращение к инспектору, чтобы он выдал справку о неполучении вычетов за взносы в течении 3-х лет. Эти данные должны быть переданы представителю Сбербанка к дате закрытия ИИС. Дело в том, Сбербанк не облагает ставкой полученный инвестором доход, так как является в этом случае налоговым агентом. При преждевременном закрытии счета Сбербанк, согласно закона, должен применить ставку на положительный результат.

Льготы на уплату налога

Являясь участником рынка или брокером, можно открыть индивидуальный инвестиционный счет в Сбербанке, который предусматривает возможность льготного налогообложения. Доходы от вложений и размер сделанных взносов лучше просчитать заранее. Важно не забывать о том, что можно сначала получить вычеты по взносам, а к завершению 3-х летнего срока возвратить их и затем воспользоваться освобождением от налога.

Инвестируйте вместе со Сбербанком и получайте самое качественное обслуживание и выгодные предложения.

Сколько видов заработка денег Вы попробовали за последний год? Один, ну максимум, два. Как правило, большинство из нас даже не задумываются над тем, что прибыль можно получать не только от своей регулярной работы, но и от деятельности на сторонних площадках. На ум приходит сразу интернет и все его возможности, вроде ставок, онлайн-покера или подработки. Но, кроме банальных занятий, существует также целая отрасль экономики, позволяющая получать серьёзный доход, пользуясь финансовым капиталам. Речь идёт об инвестировании собственных средств в различные финансовые инструменты. В данной статье мы расскажем Вам о брокерском обслуживании Сбербанка, о том, во что можно инвестировать и с помощью каких программ это делается.

ИИС - что это такое?

ИИС (индивидуальный инвесторский счёт) - это счёт в банке, позволяющий пользоваться брокерским обслуживанием и приобретать все доступные финансовые инструменты. Главным отличием ИИС от обычного брокерского счёта является возможность получения налогового вычета в размере 13% от суммы внесённых средств.

Условия открытия индивидуального инвестиционного счёта:

- валюта - российский рубль;

- максимальный размер взноса - 1 000 000 рублей;

- минимальный срок инвестирования - 3 года;

- без частичного снятия средств;

- один ИИС на одного клиента.

Индивидуальный инвестиционный счёт можно открыть в двух видах:

- ИИС с вычетом на взносы: в этом типе ИИС Вы можете получать налоговый вычет до 52 тыс. рублей от государства. Для получения налогового вычета у Вас должны быть доходы, облагаемые по ставке 13%. Доходы могут быть от инвестиций или просто зарплата. На сумму взноса предоставляется вычет по НДФЛ в размере до 52 тыс. рублей (13% от 400 000 рублей.)

- ИИС с вычетом на доходы: этот тип ИИС позволяет не платить налоги на доходы, получаемые от инвестиционных операций в течение всего периода действия договора. А по окончании договора на ведение ИИС через три года Вы сможете получить вычет по НДФЛ по всей сумме доходов.

Если закрыть ИИС до истечения трёх лет, то права на льготу признаются недействительными.

Преимущества и недостатки ИИС

Основными преимуществами индивидуального инвестиционного счёта являются:

- Возврат подоходного налога в размере 13% один раз в год или по истечении трёх лет в зависимости от выбранного типа ИИС;

- Возможность производить операции с ценными бумагами, что позволяет получать более высокий доход;

- Возможность накапливать средства и после окончания трёхлетнего срока.

Недостатки ИИС:

- Рискованность вложений: если Вы будете пробовать заработать на различных финансовых инструментах без нужных знаний, то, скорее всего, только потеряете сберегаемые деньги;

- Заморозка счёта на три года: при открытии счёта с него нельзя снимать средства в течение трёх лет, единственный вариант - расторжение договора с банком;

- Комиссии брокеров:

открывая инвестиционный счёт и совершая вложения, Вы обязательно столкнётесь с комиссией брокера - посредника между Вами и биржевыми рынками. Размер комиссии зависит от типа совершённых сделок. Тарифы брокерского обслуживания Сбербанка Вы можете найти по ссылке .

Во что можно инвестировать?

Весь инвестиционный механизм состоит в следующем: Вы собираете определённый набор ценных бумаг в единый портфель, а затем продаёте или покупаете эти ценные бумаги в зависимости от роста или падения цен на них. Сбербанк предоставляет выход на Фондовый рынок, Срочный рынок, Внебиржевой рынок и Валютный рынок и позволяет торговать различными видами ценных бумаг:

- Акции российских компаний - ценные бумаги, позволяющие их владельцу участвовать в управлении компанией и получать прибыль в виде дивидендов.

Ключевые характеристики:

- Продавая свои акции, предприятие привлекает новые средства, идущие на развитие собственного бизнеса;

- Покупая акции, инвестор становится совладельцем компании и претендует на получение своей части прибыли в виде дивидендов;

- Доход можно получать не только как дивиденды, но и от разницы курсовой стоимости акций, которая имеет свойства изменяться в зависимости от различных экономических и внеэкономических факторов. - Акции иностранных компаний.

Сбербанк предлагает своим клиентам торги на внебиржевом рынке, где они могут приобрести акции крупнейших международных компаний, таких как Apple, Facebook, Google и т.д. Внебиржевой рынок предполагает прямое проведение операции между покупателем и продавцом без посредничества брокера.

- Облигации - ценные бумаги, обязывающие компанию или государство выплачивать инвестору определённый доход и процент в течение определённого срока.

Доход инвестора образуют сумма накопленного купонного дохода за период владения облигацией и разница между ценами покупки и продажи облигации.

Ключевые характеристики:

- Для компании-эмитента облигации - это ещё один способ привлечения дополнительных средств;

- Для инвестора облигации - это займ эмитенту, за который впоследствии он получит вознаграждение.

Время торгов: 10:00-18:50 МСК. - ETF-фонды (Exchanged Traded Fund)

- биржевые инвестиционные фонды.

Покупая акцию ETF, Вы инвестируете не в конкретное предприятие или фирму, а в целую отрасль. Например, покупая акцию ETF FXIT, вы вкладываетесь в акции, входящие в IT-сектор США, куда входят такие компании, как Apple, Microsoft, Visa и т.д.

Преимущества ETF:

- Возможность инвестировать в зарубежные рынки, оставаясь в России;

- Доступный инструментарий для любого инвестора, даже без специальных знаний;

- Инвестиции в рублях и в валюте: возможность получения дополнительного дохода от разницы курсов;

- Низкий порог входа: стоимость акции ETF - от 500 рублей;

- Ликвидный инструмент с прозрачной структурой;

- Минимальная стандартная брокерская комиссия.

Время торгов: 10:00-18:50 МСК. - Фьючерсы и опционы. Фьючерсный контракт - соглашение, где одна сторона обязуется поставить определённое количество товара, в другая - оплатить его по заранее оговорённой цене. Опционный контракт - право купить или продать базовый актив

(акция, облигация, индексы, валюта, драгметалл) в указанный срок в будущем по фиксированной цене.

Ключевые характеристики:

- клиент защищён от рисков неблагоприятного изменения цены на базовый актив;

- возможность получить дополнительный доход за счёт разницы между ценой покупки и ценой продажи контракта.

Время торгов: 10:00-18:45 МСК. - основная сессия, 19:00-23:50 - вечерняя сессия. - Еврооблигации - корпоративные или государственные облигации, номинированные в разных иностранных валютах.

Сбербанк позволяет торговать ими на внебиржевом рынке.

Преимущества еврооблигаций:

- Защита от ослабления рубля: и покупка, и продажа, и выплаты происходят в иностранной валюте;

- Фиксированная надёжность: купонный доход, предполагающий высокую потенциальную доходность при соответствующем риске;

- Надёжность: рейтинг надёжности компаний-эмитентов подтверждается международными рейтинговыми агентствами.

Время приёма поручений: 9:30-18:40 МСК.

Также Сбербанк предлагает к рассмотрению уже собранные портфели различных уровней риска:

Портфели состоят из государственных облигаций, инвестиционных облигаций Сбербанка, паевых инвестиционных фондов, ETF-акций и акций российских и иностранных компаний.

Торговые системы

Сбербанк открывает доступ к торговым площадкам с нескольких видов программ:

Приложение "Сбербанк Инвестор"

"Сбербанк Инвестор" - мобильное приложение, открывающее доступ к различным биржам, в котором просто покупать и продавать акции и облигации различных российских компаний. Функции приложения:

- Торговля акциями и облигациями на фондовом рынке;

- Доступ к инвестиционным идеям лучших российских аналитиков;

- Отслеживание новостей рынка и собственных финансовых результатов;

- Возможность пройти тест Сбербанка и определить, к какому типу инвесторов Вы относитесь и др.

Приложение доступно на двух основных платформах:

- для iOS ;

- для Android .

Константин Шульга

Директор по развитию брокерского бизнеса

"Создавая приложение, мы думали не только об удобстве, но и о безопасности. Информация обо всех инвестициях защищена. А купить акции случайно, нажав не на ту кнопку, нельзя. Торговые операции подтверждаются дополнительным кодом из СМС-сообщения.

Мы уверены, что с нашим новым сервисом мир инвестиций станет гораздо ближе и доступнее для каждого."

QUIK

QUIK - система онлайн-торгов, обладающая полным набором необходимого инструментария для совершения сделок и глубокого технического анализа рынков и собственной деятельности. Она доступна как в режиме отдельной программы на компьютере, так и в режиме вебверсии , и в виде мобильного приложения для iOS и Android .

Преимущества системы QUIK:

- Полный доступ к биржевым торгам на фондовых и срочных рынках осуществляется через сертифицированные модули;

- QUIK интегрирует в себе системы технического анализа, базы данных, архивы, экспертные системы и системы учёта клиентских операций;

- Вся биржевая информация и весь приём клиентстких заявок происходят в оперативном режиме , где минимальные задержки возможны из-за загруженности каналов связи.

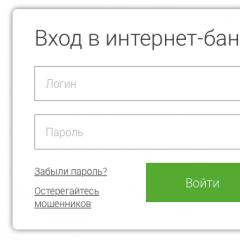

Чтобы доступ к Вашему инвестиционному счёту не попал в чужие руки, Сбербанк разработал очень сложную систему аутентификации пользователя в QUIK. Мы рассмотрим два алгоритма действий, первым из которых будет двухфакторная аутентификация по логину и паролю.

Данный способ будет работать, если при заключении брокерского договора со Сбербанком вы выбрали способ подачи поручений "С использованием двухфакторной аутентификации".

- Загрузите дистрибутив программы "QUIK". Найти его можно по ссылке , скачайте приложение "Сбербанк Инвестор" или зайдите на сайт https://webquik.sberbank.ru ;

- В форме, которую вы найдёте по ссылке с дистрибутивом, укажите код договора, номер мобильного телефона и код с актуальной картинки;

- Дождитесь SMS-сообщения из банка с временным паролем;

- Запустите программу или приложение "QUIK" и в окне авторизации укажите код договора и временный пароль из SMS;

- Программа запущена и готова к работе. При первой авторизации система предложит Вам сменить временный пароль на постоянный.

Также возможен способ двухфакторной аутентификации по ключам:

- Скачайте дистрибутив "QUIK" и установите его.

- В архиве, помимо установочного файла, будет также находиться программа генерации ключей KeyGen. Запустите её и сгенерируйте публичный (pubring.txk) и секретный (secring.txk) ключи;

- В представленной по ссылке форме необходимо загрузить публичный ключ, который Вы сгенерировали ранее. В форме укажите код договора и E-mail ровно так же, как это было сделано в договоре. Время регистрации ключа должно составить не более десяти минут.

- Запустите программу "QUIK" и введите имя пользователя и пароль, указанный Вами при генерации ключей;

- Введите одноразовый SMS-пароль. Программа запущена и готова к работе.

Как открыть индивидуальный инвестиционный счёт?

Открыть ИИС может только физическое лицо - налоговый резидент РФ, являющийся новым или действующим клиентом, заключившим договор на брокерское обслуживание.

- Подайте заявку на открытие брокерского счёта по ссылке или обратитесь в ближайший офис Сбербанка, где оказывают услуги по брокерскому обслуживанию населения

. Дозвониться до этих офисов можно по номерам:

- 900 - для звонков с мобильных телефонов. Бесплатно на территории РФ.

- 8-800-555-55-50 - для звонков с мобильных и городских телефонов. Бесплатно на территории РФ.

- +7-495-500-55-50 - для звонков из любой точки мира. Оплачивается в соответствии с Вашим тарифом. - Специалист отделения Сбербанка подготовит заявление и анкету инвестора, а Вам необходимо будет подписать их;

- Ознакомьтесь с условиями оплаты расходов и выплатами комиссионных вознаграждений банку в разделе "Тарифы ";

- Переведите на свой ИИС денежные средства или ценные бумаги, получив извещение от банка.

Как получить налоговый вычет?

Чтобы получить налоговый вычет по типу А (на взносы), нужно передать в налоговую инспекцию следующий пакет документов:

- налоговую декларацию по форме 3-НДФЛ по завершении налогового периода;

- документы, подтверждающие получение дохода, облагаемого налогом в 13% по завершении налогового периода;

- документы, подтверждающие зачисление денежных средств на ИИС (ст. 219.1 п.3 НК РФ);

- заявление на возврат налога с указанием банковских реквизитов налогоплательщика.

Чтобы получить налоговый вычет по типу Б (на доход) , нужно по прошествии трёх или более лет расторгнуть договор на ведение ИИС и предоставить брокеру справку из налоговой инспекции о том, что он не пользовался налоговыми вычетами на взносы на ИИС в течение срока существования счёта. В таком случае брокер будет выступать налоговым агентом и при выплате средств не будет удерживать подоходный налог.

Отзыв об индивидуальном инвестиционном счёте

Отзыв взят с сайта otzovik.com

Достоинства: Возможность получить возврат подоходного налога

Недостатки: Нет гарантий, маленькая доходность

"Ну никак не пройти стороной инвестиционный продукт от Сбербанка - индивидуальный инвестиционный счет. Конечно очень подкупает возврат подоходного налога, удержанного с заработной платы. Вот только не все у нас зарабатывают официально и не у всех официальная заработная плата высокая. И тут же ограничение во времени по возврату налога - чтобы его получить, счёт должен работать не менее 3 лет. Ну ладно, идём дальше.

При открытии счета взимается комиссия 1% от суммы и далее, ежеквартально, ещё по 0,25%, то есть ежегодно ещё по 1%. Возможно, кого-то это возмутит, но это абсолютно нормальная практика для инвестиционных компаний, не вижу тут ничего плохого.

Так как у Сбербанка ещё нет показательной доходности за три года, то можно только предположить возможную доходность по истории работы счета за все предыдущее время - немногим более 2 лет. И доходность эта составляет до 60% в рублях за три года с учётом возврата подоходного налога.

Очень не понравилось, что данные инвестиции не застрахованы АСВ. Хотя, если со Сбербанком или с нашей страной что-то произойдет, как это уже было в 1991 году - то никакое агенство по страхованию вкладов ничьи вклады по депозитам не вернёт.

Кратко резюмируем:

Возможный доход до 60% за три года;

Доходность в рублях;

История работы данного счета с 2015 года;

Досрочное закрытие возможно, но со значительным снижением прибыли;

Отсутствие накопительного процента;

Отсутствие гарантий по сохранности средств.

Для тех, кто не знает других инвестиционных возможностей, возможно и стоит обратить свое внимание на ИИС от Сбербанка. Ну а меня куда больше подкупает возможность получения дохода за три года до 80% годовых в валюте и самое главное, с гарантией сохранности вложенных средств.

Есть компании, что предлагают нечто более интересное, чем может нам предложить Сбербанк, с историей счета до 10 лет. Так что, прежде чем вложиться в ИИС, для начала изучите все."

Мы рассказали Вам всю основную информацию о предоставлении Сбербанком индивидуального инвестиционного счёта. Ниже предлагаем ознакомиться с документами по установке и первичному обучению пользованием торговой площадкой QUIK.{attachments}

Потенциальным инвесторам еще мало знаком такой инструмент для инвестирования как ИИС, но из-за существенной прибыльности интерес к нему последнее время растет.

Индивидуальный инвестиционный счет в Сбербанк – обычный брокерский счет, предназначенный для управления ресурсами при помощи специального инструментария – акции, облигации, фьючерсы.

При открытии клиент самостоятельно формирует доходность путем ведения операций на фондовом рынке. Но кроме явных вариантов прибыли имеется возможность получения вычета. Данные льготы предоставляет государство с целью привлечения инвестиций в фондовый российский рынок.

Требования к клиентам

- Открыть ИИС разрешено только частному лицу, который выступает гражданином (резидентом), т.е. осуществляет выплату налогов в данном государстве.

- Для процедуры открытия не обязательно быть клиентом данного банка или иметь в нем иные оформленные пррдукты.

- Физлицо может открыть не более одного счета для инвестиций.

- Срок заключения договора на обслуживание составляет от 3 лет .

- Максимальная величина вложения – 400 тыс. рублей в течение года.

За время действия индивидуального инвестиционного счета в Сбербанке, и отзывы экспертов это подтверждают, к доходам инвестора не применяется налогообложение. Все расчеты с ФНС происходят при закрытии через три года. Если не использовать его и закрыть раньше срока, то физлицо теряет свое право на льготу.

Большинство отзывов клиентов убеждают, что открытие ИИС в Сбербанке является достаточно простой процедурой

Большинство отзывов клиентов убеждают, что открытие ИИС в Сбербанке является достаточно простой процедурой

Оформление ИИС в Сбербанке

Подобный инструмент инвестирования необходим гражданам, которые ведут брокерскую деятельность или участвуют в играх на котировках ценных бумаг на фондовой бирже. Чтобы открыть его, необходимо предварительно найти отделение, которое оказывает подобные услуги.

Это выгодный инструмент инвестирования, работающий на перспективу.

Это выгодный инструмент инвестирования, работающий на перспективу.

Способы оформления

- На сайте учреждения в подразделе перечня отделений в своем городе;

- У оператора при обращении в Контактный Центр;

- Сделав запрос в интернет-банке (для действующих клиентов).

В отделении будущему участнику рынка необходимо написать заявление на оказание услуги и заполнить анкету Инвестора.

- Основные этапы открытия индивидуального инвестиционного счета в Сбербанке:

- Специалист подготавливает бланк договора, который подписывается сторонами. Предварительно можно получить полную консультацию и перечень тарифов учреждения относительно ведения деятельности на фондовом рынке.

- Сотрудник открывает счет на имя заявителя.

- Присваивает специальный код, при помощи которого происходит идентификация Инвестора.

- Всю информацию (номер, код инвестора и т.п.) пересылает по e-mail.

- Физлицо переводит на баланс взнос, необходимый ему для участия в торгах.

Выполнив все предварительные операции, необходимо подобрать вариант использования налоговых льгот. Сегодня их два, при этом допустимо до окончания срока действия делать выбор варианта. Только к моменту закрытия через три года, нужно принять окончательное решение:

- Получать вычеты на взносы.

- Получить освобождение от налога на доходы.

Налоговые льготы на взносы

Имея индивидуальный инвестиционный счет в Сбербанке, инвестор имеет право получать вычеты за каждый из своих взносов, который ограничен 400 тыс. рублей в год. Использовать этот вариант льготы допустимо при таких условиях:

- Частное лицо получает официальный доход, из которого выплачивает налог 13% (согласно нормам закона).

- Раз в год инвестор обращается за вычетом и получает перевод 13% от величины своего вложения.

- Закрывая ИИС через три года, инвестор выплачивает налог на величину прибыли по ставке 13%.

Основное преимущество инструмента инвестирования – значительная экономия на налогах

Основное преимущество инструмента инвестирования – значительная экономия на налогах

Документы для возврата денег через орган налогообложения

- Заполнить 3-НДФЛ.

- Справка НДФЛ-2 или иного типа документ от работодателя или иной структуры, подтверждающей наличие дохода, с которого гражданин выплачивал по 13%.

- Данные о переводе определенной суммы (она запрашивается в банке).

- Заявление с просьбой применения вычета. Необходимо вписать номер счета для возврата денег.

Обращение в ФНС при действующем ИИС

Обращение в органы налоговой службы происходит за прошедший год (даже не полный) в срок до 30 апреля нынешнего периода.

Операции по ИИС за период его действия не облагаются НДФЛ

Операции по ИИС за период его действия не облагаются НДФЛ

Процедура достаточно простая и вполне позволяет вернуть 13% от денег, внесенных на операции по инвестированию. Но при его закрытии раньше оговоренного срока (до 3-х лет), лицу необходимо выполнить возврат ранее начисленной ему из бюджета величины.Такую же процедуру потребуется пройти, если по окончании срока принято решение использовать второй вариант льготы.

Освобождение от налогов – особенности

Второй способ льготирования предусматривает полное освобождение инвестора от налога, но при этом никаких вычетов на взносы не предоставляется. Чтобы использовать данный вариант, подтверждений о наличии собственного дохода не требуется.

Процедура предусматривает обращение к инспектору и получение у него справки, что три года гражданин не обращался и не получал вычеты за взносы. Данную информацию необходимо передать сотруднику банку к моменту закрытия ИИС. Банковское учреждение, выступающее в данной ситуации налоговым агентом, не облагает ставкой доход инвестора.

Если же закрытие происходит раньше срока, указанного в договоре, банк применяет ставку, как это требует законодательство.

Льготное налогообложение

Для инвесторов, имеющих официальный доход, выплачивается НДФЛ

Для инвесторов, имеющих официальный доход, выплачивается НДФЛ

Таким образом, выступая брокером или участником рынка, клиент открывает инвестиционный счет в Сбербанк, получая при этом возможность льготного налогообложения. Торопиться с выбором не стоит. Обычно, решение принимают, сопоставив свои доходы, полученные от вложений с суммами взносов. Стоит помнить о возможности вначале получить вычеты по взносам, а к окончанию 3-х летнего периода в случае изменения решения, вернуть их обратно и получить освобождение от налога.

Заключение

Инвестиции частных лиц в фондовые рынки – достаточно новое и перспективное направление для россиян. Открытие ИИС делает более привлекательным эту деятельность для начинающих инвесторов, поскольку государство ввело для них налоговые льготы.

С целью привлечь новых инвесторов Сбербанк запустил инновационный способ капиталовложения - индивидуальные инвестиционные счета, которые по своей сути являются уникальной разработкой, обладающей налоговыми привилегиями. Открыть ИИС могут физические лица, достигшие совершеннолетия. Прежде чем зарегистрировать инвестсчет следует внимательно изучить особенности работы с рассматриваемым банком, действующие тарифы и условия открытия, а также критерии выбора выгодного налогового вычета.

Особенности индивидуального инвестиционного счета в Сбербанке

Сбербанк занимает третью часть всей банковской системы и является основным источником развития российской экономической сферы. По данным аналитиков, банковская организация предоставляет работу и хороший заработок каждой 150 семье в стране. Общий объем активов Сбербанка в финансовом секторе составляет свыше 28%. Кроме того, он считается основополагающим кредитором на рынке экономики, следовательно, ему принадлежит крупнейшая доля активов на рынке инвестиций.

Среди ключевых особенностей характеризующих индивидуальные инвестиционные счета в Сбербанке стоит отметить:

- наличие неограниченных сроков открытия ИИС при минимальном периоде погашения в 3 года;

- первоначальное капиталовложение на инвестсчет варьируется от 50 тысяч до 1 миллиона рублей;

- для получения налоговых льгот сумма инвестирования должна составлять не более 400 тысяч рублей;

- размер ежегодных перечислений на ИИС колеблется от 10 тысяч до 1 миллиона рублей;

- каждый клиент вправе открыть один инвестиционный счет;

- банк имеет лицензию на законное предоставление услуг и возможность регистрации ИИС;

- процент возврата подоходного налога составляет 13% от суммы инвестиций или полученной прибыли по истечению трехгодового срока;

- высокий доход от ИИС возможен при инвестировании в ценные бумаги. Например, облигации федерального займа отличаются минимальными рисками и хорошим показателем рентабельности, среднегодовое значение которого находится в пределах 8%;

- действие запрета на снятие средств со счета до конечной даты договора или необходимость возвратить в госбюджет полученные налоговые вычеты и выплатить 1% неустойки за расторжение договора.

До недавних пор Сбербанк предлагал два тарифа ведения ИИС: облигации в национальной и зарубежной валюте. Сегодня для инвесторов действует единственная ставка, подразумевающая торговлю рублевыми облигациями. С первых дней появления ИИС завоевал популярность среди предпринимателей, подтверждением этому является показатель доходности, который на тот момент составлял около 44%.

Основные условия и тарифы для оформления

Формирование правил предоставления брокерских услуг и открытия индивидуального инвестиционного счета регулируется государственными органами. Именно поэтому они имеют сравнительно похожие характеристики с открытием счетов в других брокерских компаниях. Среди основополагающих условий стоит отметить:- инвестирование в рублях;

- первичная сумма капиталовложения - 100 тысяч рублей;

- максимальный объем инвестирования 1 миллиона рублей в год;

- наличие налоговых привилегий на прибыль для субъектов гражданского права;

- использование одного из типов налоговых вычетов: на взнос или на доход.

- покупка ценных бумаг на фондовой бирже - в пределах 0,006% - 0,165%;

- принудительное закрытие контрактов на разницу цен - 10 рублей;

- покупка фьючерса или бинарного опциона - 0,5 рублей;

- приобретение акций, облигаций, валюты, товаров или сырья на внебиржевом рынке - 0,17% от общего оборота секции;

- совершение сделок с задействованием залога - не более 19% годовых;

- применение кредитного плеча: short - 15%, long - 17% годовых.

Бесспорным преимуществом работы со Сбербанком является отсутствие комиссии за пополнение счета, за исключением межбанковского перевода денежных средств. Также немаловажным условием открытия ИИС является срок действия контракта, который может стартовать от 3-х лет. Только при соблюдении вышеперечисленных требований у вкладчика есть шансы получить налоговые льготы.

Инструкция по открытию ИИС в Сбербанке

Ознакомившись с главными особенностями ИИС, можно перейти к освоению этапов открытия инвестсчета. Данная процедура состоит из следующих этапов:

- Сбора и подачи документов.

Для этого клиент должен предоставить в банк паспорт гражданина РФ, идентификационный код и его копию. Также может понадобиться доверенность, в том случае, если за услугами обращается физическое лицо, являющееся представителем доверителя. - Предоставление достоверной личной информации.

При заполнении анкеты данные вносит специалист банковской структуры. Задача клиента давать верные ответы на уточняющие вопросы, касающиеся контактов и прочих сведений. - Подписание договора.

Перед тем как вступить в завершающий этап заключения соглашения инвестор должен выбрать наиболее приемлемый для своего проекта тарифный план. Также особое внимание необходимо уделить программному обеспечению Quik, в частности выбору типа аутентификации. Для входа в программу можно использовать бесплатное SMS-сообщение с кодом или платный USB-ключ, стоимость которого составляет примерно 1900 рублей. - Пополнение счета.

Внести денежные средства на ИИС в Сбербанке можно посредствам банковского перевода, терминалов, банкоматов и интернет-банкинга.

Операция по открытию индивидуального инвестиционного счета достаточно простая и занимает не более получаса. Следовательно, оформить ИИС можно за одно посещение представительства Сбербанка. После заключения договора задача клиента состоит в ожидании периода активации личного кабинета, который длится 2-3 рабочих дня.

Следующим шагом будет работа с платформой Quik, которая становится доступной после установки и активации ключа. Когда в окне открылся личный кабинет можно начинать совершать сделки купли-продажи ценных бумаг.

Какой лучше выбрать налоговый вычет

Благодаря налоговым льготам рассматриваемый вид инвестирования получил большую популярность. Существует два типа налоговых вычетов, среди которых вкладчику предстоит выбрать наиболее перспективный.

Чтобы наглядно оценить особенности каждого типа налоговых вычетов инвесторам предоставляется сравнительная таблица:

Это основные черты, отличающие два типа налоговых льгот. Инвестор, открывший ИИС в Сбербанке, может не сразу выбирать форму привилегий. Однако стоит учитывать, что совмещение вычетов на взнос и на доход невозможен. Также существует еще несколько критериев, позволяющих инвестору сделать правильный выбор.

Например, налоговый вычет типа А будет выгодным для вкладчиков, имеющих официальный доход от 35 до 40 тысяч рублей в месяц. Льготы типа Б станут идеальным вариантом для профессиональных инвесторов, которые обладают большим опытом и придерживаются грамотной позиции ведения инвестиционной политики.

Сбербанк ИИС: доверительное управление активами

Для клиентов крупнейший транснациональный банк РФ предлагает целый перечень услуг, в частности доверительное управление. При такой форме сотрудничества доверитель остается собственником активов, а цель менеджера заключается в выгодном распоряжении полученными денежными средствами. Управляющая компания Сбербанк Управление Активами востребована среди начинающих инвесторов. Процесс взаимодействия состоит в передаче активов на доверительное управление с последующим инвестированием в личные паевые фонды, которые представлены рублевыми облигациями.

Минимальный размер капиталовложения составляет 100 тысяч рублей, при этом у инвестора есть возможность осуществлять дополнительные пополнения на сумму не менее 50 тысяч рублей. Однако неизменным правилом во все времена остается годовой размер вложенных инвестиций, который не должен превышать 400 тысяч рублей. За предоставляемые услуги управляющей компании выплачивается ежегодное вознаграждение - 2% от стоимости чистой прибыли.

Преимущества и недостатки ИИС в Сбербанке

Существует ряд положительных и негативных моментов, характеризующих открытие индивидуального инвестиционного счета в рассматриваемом банке. Такие параметры значительно отличают капиталовложение в Сбербанк от сотрудничества с другими организациями. Среди достоинств ИИС данной коммерческой компании стоит выделить:

- Стабильность. Посреднические услуги предоставляются на самом высшем уровне, так как система Брокер Сбербанк является одной из первых, появившихся на рынке обслуживания индивидуальных инвестсчетов. Следовательно, специалисту управляющей компании профессионально и честно выполняют свою работу, полагаясь на свой опыт и навыки.

- Удобство управления счетом. При заключении договора с банком клиент получает доступ к личному кабинету, где он сможет отслеживать движение активов, изучать финансовые отчеты и осуществлять ряд торговых операций.

- Возможность пополнения счета в режиме реального времени. Функция онлайн-банкинга дает возможность проводить различные транзакции с балансом. Особенно полезна опция будет для посредников, у которых нет возможности отлучаться в банк.

- Предоставление двух типов налоговых вычетов на выбор. Еще один существенный бонус, собственно, как и вероятность владения ИИС на протяжении всей жизни.

- Многофункциональность инструмента. Инвестсчет можно использовать в накопительных целях, то есть сбережения пенсии и свободных средств на образование или недвижимость.

Кроме того, в филиалах Сбербанка для начинающих и профессиональных инвесторов проводятся обучающие семинары и различные курсы, на которых предоставляется актуальная информация о выгодных вариантах инвестирования и их особенностях. Помимо сильных сторон ИИС от самого большого банка России имеют ряд незначительных минусов, среди которых сразу стоит отметить:

- отсутствие государственных гарантий, следовательно, инвестиции не подлежат страхованию;

- нет перспектив для развития инвестиционной деятельности до крупных масштабов, так как максимальный размер вложений в год составляет не более 400 тысяч рублей;

- возможность инвестирования только в фондовый рынок РФ;

- заключение договора на длительный срок - не менее 3-х лет;

- получение высокой прибыли доступно только при росте цен на рынке экономики.

Делая выводы, стоит напомнить, что в обзоре рассматривалась тема про индивидуальный инвестиционный счет в Сбербанк, как это работает и его ключевые особенности. Также можно смело заявить, что ИИС является неплохим способом капиталовложения для получения дополнительного дохода. Кроме того, с инвестированием пользователи смогут получить новые знания и неоценимый опыт работы в сфере биржевой торговли

В 2018 году открыть индивидуальный инвестиционный счет в Сбербанке может любой человек, достигший 18 лет. Это специальный тип счета для инвестиций, который позволяет получить от государства налоговые льготы при получении инвестиционного дохода. На ИИС физические лица могут торговать на фондовой бирже самостоятельно или передать свои средства в управление по любой из двух стратегий управляющей компании банка.

ИИС Сбербанка: условия и тарифы в 2018 году

Условия открытия индивидуальных инвестиционных счетов регулируются на государственном уровне. Поэтому ИИС в Сбербанке или у другого брокера будут обладать одинаковыми чертами. Из принципиальных моментов:

- Валюта – только рубли;

- Сумма внесения: первоначальная (при открытии ИИС) – 100 тыс. рублей, последующая – 50 тыс. рублей;

- Предел пополнения – не более 1 млн рублей в год (при открытии индивидуального инвестиционного счета Сбербанк после 1 июля 2017 года).

Основное преимущество ИИС – налоговые преференции, которыми могут воспользоваться граждане России.

Получая инвестиционный доход от торговли финансовыми инструментами на фондовой бирже или от покупки , физическое лицо вправе оформить налоговый вычет на сумму уплаченного с прибыли НДФЛ.

Можно использовать только один из двух типов вычетов:

- А – на взнос. Суть – инвестор может вернуть до 13% от средств, внесенных на личный ИИС . При этом предел вычета ограничен 400 тыс. рублей (даже если вы пополните счет на весь 1 млн рублей в первый год, вычет получите только с 400 тыс. рублей). На практике это означает, что за весь срок вы сможете возместить из бюджета до 156 тыс. рублей (при условии, что уплатили столько налогов).

- Б – на доход. Тут всё просто: инвестору не надо платить налог с заработанной прибыли . Размер этого вычета ничем не ограничен.

Компания Сбербанк Управление активами, в которой и открывается ИИС, предоставляет полноценный выход на Московскую биржу. Инвестору будут доступны все финансовые инструменты фондового, срочного и внебиржевого рынка – акции, облигации, ПИФы, CFD, индексы, фьючерсы, опционы и т.д. Тарифы на ИИС Сбербанк аналогичны тарифам на стандартное брокерское обслуживание:

- Приобретение ценных на фондовой секции – от 0,006% до 0,165% (зависит от оборота всех сделок);

- Приобретение опциона или фьючерса – 0,5 рублей;

- Закрытие контракта (принудительное) – 10 рублей;

- Приобретение активов на внебиржевой секции – 0,17%;

- Использование кредитного плеча: лонг (покупка) – 17%, шорт (продажа) – 15% годовых — за перенос позиции на следующие сутки;

- Сделки при использовании залога (РЕПО) – от 17 до 19% годовых;

- Обмен валюты — 0,3%.

При открытии ИИС в Сбербанке комиссия за внесение средств на счет не взимается, если не отправлять деньги межбанковским переводом (в этом случае придется заплатить банку-отправителю).

Рекомендуемый срок действия ИИС – три года. После этого можно рассчитывать на налоговые льготы. Если инвестор вынужден закрыть счет раньше, то ему придется уплатить комиссию Сбербанку в размере 1%, а также вернуть государству уже полученные вычеты (на любом типе вычетов А или Б).

Как открыть индивидуальный счет в Сбербанке

Подписать соглашении об открытии ИИС можно только в отделениях Сбербанк Премьер. В онлайн банке оформить можно только договор о брокерском обслуживании и открыть обычный брокерский счет.

Алгоритм открытия ИИС следующий:

- Необходимо подойти в отделение с паспортом;

- Обратиться к специалисту Сбербанк Премьер и заполнить заявление на открытие счета, анкету инвестора, ознакомиться с актуальными тарифами и подписать договор;

- Если выбираете инвестиционную стратегию и не будет торговать сами – подписать договор доверительного управления;

- Ожидать в течение 2-3 рабочих дней открытия счет (будет отправлена смс).

- Пополнить счет любым удобным счетом (можно сразу же в отделении через кассу или в банкомате, а также с помощью мобильного приложения);

Получение вычета по ИИС Сбербанка

Налоговые льготы — основное преимущество данного вида инвестиций. Рассмотрим подробнее, как ими воспользоваться.

Тип А

Как только вы откроете ИИС в Сбербанке, то можете пользоваться налоговыми послаблениями. Для получения вычета по типу А нужно:

- Дождаться окончания года;

- Получить у брокера выписку по счету, удостоверяющую перечисление средств на ИИС;

- Взять на работе справку 2-НФДЛ (именно по этим двум документам будет рассчитываться максимальная сумма вычета);

- Оформить заявление на получение налога обратно и декларацию о доходах;

- Отправить все документы вместе с реквизитами любого счета в любом банке в налоговую службу.

Срок ожидания возврата – максимум 4 месяца (3 месяца – проверка, 1 месяц – перечисление средств).

Тип Б

Этим типом вычета по индивидуальному инвестиционному счету Сбербанка можно воспользоваться лишь тогда, когда истекут три года с момента открытия счета (при этом сроки пополнения ИИС совершенно неважны). Действовать нужно так:

- Получить в налоговой документ, что вы не пользовались вычетом по ИИС типа А;

- Оформить в личном кабинете брокера заявление на вывод средств (можно получить все, а можно только часть вложений), приложив полученную справку;

- Ожидать вывода в соответствии с регламентом (7 дней).

Вычет можно получить самостоятельно, а также с помощью брокера из личного кабинета инвестора.

Стратегии управления ИИС в Сбербанке и доходность

Несмотря на то, что функциональность индивидуального инвестиционного счета такая же, как и у обычного брокерского, и инвестор может приобретать разнообразные активы, не все желают вести самостоятельную торговлю.

Если это ваш случай, воспользоуйтесь готовыми стратегиями ИИС и передать деньги в доверительное управление. Плюсы при использовании стратегии Сбербанка Управление активами:

- Минимальные затраты времени;

- Высокая надежность – средства находятся в профессиональном управлении у проверенной и фактически государственной компании;

- Небольшие риски, так как средства вкладываются только в облигации и евробонды и тщательно диверсифицируются;

- Возможность открыть ИИС в Сбербанке онлайн на сайте Сбербанк Управление активами.

На сегодняшний день управляющая компания предлагает две стратегии :

- Рублевые облигации – основу портфеля составляют ОФЗ и облигации крупнейших предприятий России;

- Долларовые облигации – управляющие приобретают еврооблигации и ценные бумаги зарубежных корпораций, в том числе ETF и паи ПИФов, дополнительный доход образуется за счет курсовой разницы.

Вывести средства с брокерского счета для зачисления на инвестиционный сет довольно просто — ознакомьтесь с доступными способами

Целевая прибыль гораздо выше банковских депозитов или других аналогичных инвестиционных инструментов, так доходность ИИС Сбербанка по стратегиям составляет:

- Рублевые облигации: с момента запуска – 34,03%, за один год – 10,5%;

- Долларовые облигации: с момента запуска – 8,48% в долларах и -0,55% в рублях, за год – 1,7% в долларах и -10,64% в рублях.

Условия инвестирования следующие:

- Сумма – от 100 тыс. рублей до 1 млн рублей;

- Пополнение – от 50 тыс. рублей, но не более 1 млн рублей в год в совокупности;

- Срок – не менее 3 лет;

- Досрочное расторжение договора – не предусмотрено;

- Комиссия – 0,25% ежеквартально от суммы инвестиций, 1% – дополнительная комиссия при открытии ИИС в офисе.

Счет будет показан в онлайн кабинете управляющей компании, и вы сможете отслеживать прогресс своих накоплений.

Заключение

Таким образом, открытие индивидуального инвестиционного счета в Сбербанке позволяет трейдеру вести самостоятельную торговлю или передать средства в доверительное управление по одной из двух стратегий. Минимальная сумма внесения средств – всего 100 тыс. рублей, максимум – 1 млн рублей. После 3-летнего периода инвестор может претендовать на один из двух типов вычета: на взнос или на прибыль. Оформить вычет можно самостоятельно или онлайн на сайте брокера.