Куда платить кредит если банк обанкротился. Какую сумму вклада и процентов вернут в случае банкротства банка

Нужно ли платить кредит если банк лопнул Добрый день, уважаемые читатели!

Есть у меня привычка после чистки клетки своих морских свинок выставлять пакет с опилками в коридор.

Выносил пакет в очередной раз и наткнулся на соседку, которая делала то же самое.

Оказалось, что у нее тоже свинки. Разговорились, рассказал, что работаю в банке.

Сразу посыпалась куча вопросов. Девушка взяла кредит, но банк обанкротился. Объяснил ей, что платить придется в любом случае.

Что нужно предпринять, чтобы не оказаться в невыгодных условиях, расскажу и вам. Читайте внимательно.

Банк лопнул. А кредит?

Многие заемщики думают, что если банк закрылся, кредит платить не надо. И оказываются не правы. По нормам гражданского законодательства человек, взявший кредит, обязан вернуть его. Даже если у банка отозвали лицензию.

Неплатежи неизбежно приведут к судебному взысканию долга с обращением взыскания на имущество заемщика или реализацией предмета залога, к примеру, квартиры или дома, под которые выдавался кредит. При наличии у должника поручителя долг будут взыскивать и с него: ответственность в этом случае является солидарной.

Кому платить взносы по кредиту, если банк прекратил свою работу

Кому платить взносы по кредиту При банкротстве или ликвидации в банке начинает работать конкурсный управляющий или ликвидатор, который использует все имеющиеся активы кредитной организации для погашения ее обязательств перед кредиторами.

Кому платить взносы по кредиту При банкротстве или ликвидации в банке начинает работать конкурсный управляющий или ликвидатор, который использует все имеющиеся активы кредитной организации для погашения ее обязательств перед кредиторами.

Если на момент банкротства или ликвидации банк имеет непогашенные заемщиками кредиты, то они передаются другой организации, например другому банку или Агентству по страхованию вкладов (АСВ).

Теоретически, заемщик должен быть уведомлен о смене кредитора. Письмо об этом будет отправлено по тому адресу, который указан в его кредитном договоре. Уведомление о переходе права имеет для заемщика силу независимо от того, направил его первоначальный или новый кредитор. Согласия человека на переход права требования по кредиту не требуется.

Предупреждение!

Заемщик вправе не исполнять обязательство по кредиту, перешедшему к новому кредитору до предоставления ему доказательств перехода права, Исключение составляют случаи, когда уведомление о переходе права получено от первоначального кредитора.

При этом нужно учитывать, что закон не устанавливает объем и характер необходимой информации, подтверждающей переход прав требования.

В принципе, достаточным доказательством может быть уведомление должника первоначальным кредитором о состоявшемся переходе прав либо иное письменное подтверждение факта перехода прав, исходящее от первоначального кредитора, договор между новым и первоначальным кредитором.

Если у человека, взявшего кредит, все же возникли сомнения в полномочиях нового кредитора, то ежемесячные взносы стоит выплачивать по прежним условиям и реквизитам, указанным в кредитном договоре. К тому же обязательно нужно сохранить все документы — они являются подтверждением того, что по кредиту платили вовремя.

Стоит учесть, что на практике система уведомлений не всегда работает четко. Этому есть множество причин: сбой в работе почты, большое количество заемщиков, смена места жительства.

Чтобы избежать неприятной ситуации и не затянуть с выплатой очередного взноса по кредиту, заемщику лучше самому поинтересоваться тем, куда он должен вносить платежи после отзыва у банка лицензии, говорит Надежда Макарова. Первым делом нужно обратиться к представителям временной администрации. Их контакты размещают либо в отделениях банка, либо на сайте банка.

Заемщику важно уточнить, когда был учтен последний платеж, какую сумму осталось погасить, новые реквизиты для уплаты кредита. Всю эту информацию нужно получить в письменной форме.

Условия кредитного договора не меняются, поэтому должнику не стоит переживать, что процентная ставка вырастет или будет перенесен срок возврата кредита. Новый кредитор может предложить заемщику досрочно погасить кредит или заключить новый договор. Но в этом случае последнее слово за заемщиком. Он может досрочно погасить кредит как полностью, так и частично, может заключить новый договор, а может спокойно продолжать платить как раньше.

источник: http://сайт/rg.ru/

Если банк лопнул, нужно ли платить кредит?

Многие плательщики задавались вопросом: если банк лопнул, нужно ли платить кредит?

Почему-то большинство из них считают, что теперь освобождены от тяжкой ноши ежемесячных выплат. Однако это совсем не верно!

Внимание!

Кредиты представляют собой банковские активы, что не растворяются в воздухе и подлежат обязательной выплате. Давайте разберемся, что делать в том случае, если ваш банк обанкротился, а у вас имеется перед ним некая задолженность.

Есть вероятность, что в случае закрытия банка его активы переходят в собственность к иному финансовому учреждению. Причем лопнувший банк должен будет продавать свои кредиты по весьма низкой цене (с учетом скидки). Так что, банк, получивший акцизы по выгодной себестоимости, может запросто на этом заработать, не считая всех процентов от приобретенных кредитов.

Гражданин, имеющий задолженность перед банком, должен быть уведомлен сотрудником нового финансового учреждения о смене реквизитов для погашения кредита и о новых контактах для дальнейшего сотрудничества.

Досрочные выплаты Бывает и такое, что лопнувший банк не находит инвесторов, поэтому происходит его полная ликвидация, и кредиты, казалось бы, оказываются аннулированы.

Досрочные выплаты Бывает и такое, что лопнувший банк не находит инвесторов, поэтому происходит его полная ликвидация, и кредиты, казалось бы, оказываются аннулированы.

Однако на данном этапе работают специальные ликвидаторы, которые следят за тем, чтобы у людей не оставалось никаких задолженностей перед банком.

Зачастую, если обанкротившееся финансовое учреждение не в силах найти дополнительные пути реализации всех активов, то задолжников могут попросить о досрочном погашении кредита.

Потерпят серьезный урон в этом случае граждане, имеющие залоговые кредиты. Нужно быть осторожными, ведь если вся сумма не будет выплачена банку, то ее могут отобрать с помощью судебного разбирательства.

Переходящий банк

Есть еще один вариант развития событий при данной ситуации. Закрывающийся банк передает все полномочия по кредитам и другим выплатам в руки переходящему банку, который в праве изменить процентные ставки или увеличить сумму выплат. Опять же, новое учреждение обязано уведомить своих плательщиков о смене реквизитов.

Итак, теперь вы наверняка сможете ответить на вопрос, «если банк лопнул, нужно ли платить кредит?». Учитывая вышеперечисленное, существует лишь один ответ - нужно! Однако теперь вы должны отслеживать дальнейшее развитие событий в обанкротившемся банке, чтобы не упустить новости, касающиеся выплаты кредитов.

источник: http://сайт/b2bmaster.ru/

Если банк лопнул, кредит все равно придется возвращать

Без банков нам не прожить. Мы там деньги храним, кредиты берем, платежи делаем. Как найти надежный? Как вести себя, если конфликт? Ответы знают в Банке России — эта организация «руководит» всеми банками нашей страны.

В каком банке лучше брать кредит

Для начала убедитесь, что организация, предлагающая вам кредит — это банк.

Сделать это можно на сайте Банка России, в разделе «Информация по кредитным организациям». Кредитные договоры вправе заключать только банки и небанковские депозитно-кредитные организации.

Совет!

Важно, чтобы информация банка о своих продуктах, в том числе кредитных, была полной и доступной. Возьмите домой кредитный договор, чтобы внимательно изучить условия, узнать ваши права и обязанности.

Проект договора должен быть написан понятным для вас языком. Если у вас появятся вопросы, работник банка должен ответить на них.

Как самому рассчитать, сколько в итоге придется переплатить за кредит

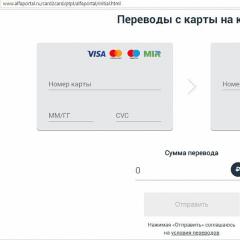

сколько в итоге придется переплатить за кредит Можете использовать кредитный калькулятор, который, как правило, есть на сайтах банков или сайтах, посвященных финансовой грамотности.

сколько в итоге придется переплатить за кредит Можете использовать кредитный калькулятор, который, как правило, есть на сайтах банков или сайтах, посвященных финансовой грамотности.

Вам нужно знать ставку кредита, сумму кредита и срок его погашения.

Однако в кредитном калькуляторе нельзя учесть дополнительные платежи заемщика в пользу третьих лиц, если такие платежи прописаны в кредитном договоре. Например, вам могут поставить в обязанность заплатить за услуги страховой компании, нотариуса.

Эти платежи тоже должны входить в расчет полной стоимости кредита. Полная стоимость кредита позволяет заемщику оценить свои затраты по кредитному договору.

Как оценить свои финансовые возможности и понять, на какую сумму имеет смысл брать кредит

Разумеется, финансовые возможности у всех разные, но есть несколько простых правил, соблюдение которых вам поможет:

- Во-первых, считайте доходы и расходы не только на себя, но и на вашу семью или финансово зависящих от вас людей (дети, престарелые родители).

- Во-вторых, трезво оцените развитие своей карьеры и ситуацию, в которой находится ваш работодатель.

- В-третьих, вспомните, были ли вы поручителем по кредитам других людей. Если они откажутся платить, их проблемы станут вашими.

- В-четвертых, поскольку кредиты берут на несколько лет, прикиньте, какие крупные траты вас ждут (рождение детей, оплата учебы).

Помните также, что если платежи превысят половину вашего годового дохода, то риск брать кредит велик.

Как быть, если у банка, в котором взят кредит, отозвана лицензия

Отзыв лицензии не означает, что кредит можно не платить. Если после отзыва лицензии банк признан судом банкротом, наступает стадия конкурсного производства, которая может длиться от года и больше.

Все имущество банка, в том числе права требования по кредитным договорам, составляет конкурсную массу. Конкурсный управляющий должен или сам заняться истребованием платежей по кредитам, или передать это право кому-то еще. Так что возвращать долг придется уже новому кредитору.

источник: http://сайт/www.chel.kp.ru/

Что делать с кредитом если «лопнул» банк Что значит «лопнул банк»? Таким необычным выражением принято обозначать банкротство банка.

Что делать с кредитом если «лопнул» банк Что значит «лопнул банк»? Таким необычным выражением принято обозначать банкротство банка.

К счастью, на практике банки становятся банкротом очень редко.

Если ознакомиться с ситуацией, то станет понятно, что вероятность потерять лицензию у финансовой структуры в большинстве случаев выше, чем риск оказаться банкротом.

При выборе банка для получения кредита невозможно предсказать, окажется ли данное учреждение банкротом. Тем не менее, можно с уверенностью сказать, что банкротство вряд ли грозит банкам, находящимся в первой десятке рейтинга.

Давайте сегодня разберем такую необычную ситуацию. Есть заемщик, который взял кредит в банке. Спустя какое-то время банк объявляет себя банкротом. Самый главный вопрос, который появляется у заемщика, звучит примерно так: что делать дальше с кредитом и нужно ли выплачивать долги?

Когда происходит ситуация, подобная указанной, на горячую линию банка поступает очень много звонков, когда клиенты спрашивают, что делать дальше.

Спрашивают не только о том, как и куда платить, но и о том, не потребуется ли внести всю сумму долга сразу?

Предупреждение!

Обратите внимание, текущее законодательство говорит о том, что банкротство кредитора вовсе не означает прекращение обязательств для заемщика.

Что это значит? Все просто: несмотря на банкротство банка, клиент все равно продолжает выплачивать долг по кредиту, только платить он теперь будет другому банку.

Передача долга Банкротство банка - это не просто несколько подписей на документах и продажа имущества.

Передача долга Банкротство банка - это не просто несколько подписей на документах и продажа имущества.

Это особый процесс, при котором пытаются разрешить все ситуации.

Так, назначается ликвидатор или конкурсный управляющий, в задачу которого входит работа по работе с вкладчиками (возвращение средств) и поиск других кредитных организаций. Последние необходимы в том числе для того, что бы продать им активы, среди которых имеются и кредиты.

Сам процесс передачи простой, во всяком случае для простого обывателя. Если говорить понятным языком, то долг банально передается под управление другого банка, которому заемщик теперь должен платить.

При этом заемщик должен быть уведомлен о переходе прав требования к другому кредитору. Впрочем, даже если по каким-то причинам клиент не получает письменное уведомление, об этом он наверняка сможет узнать из прессы - подобные события очень активно освещаются СМИ.

Самое главное: при переходе прав требования условия кредитного договора не изменяются, а это означает, что заемщик будет платить ровно те же суммы, что и ранее.

Правда, стоит быть готовым к тому, что новый кредитор наверняка предложит оформить новый договор.

Запомните, это необязательное условие, от которого вы имеете полное право отказаться. Если менеджер утверждает, что это обязательное условие, незамедлительно жалуйтесь вышестоящему руководству.

Впрочем, в некоторых случаях переоформление договора может пойти на благо заемщику, например, если банк готов пересмотреть условия договора для него.

Новый кредитор может попросить (обратите внимание - не потребовать, а именно попросить!) погасить кредит досрочно, чего так боится большинство заемщиков. Не стоит переживать, поскольку от этого предложения можно отказаться. И банк, разумеется, ничего сделать не сможет.

Внимание!

На время процедуры банкротства пени и штрафы, которые прописаны в договоре, отменяются. Процентная ставка, однако, остается прежней, поэтому сумма ежемесячного платежа не меняется. Само собой, ежемесячные выплаты должны проходить строго в назначенный срок.

И еще. Обязательно узнайте новые реквизиты, что бы в дальнейшем не было проблем с поиск средств, которые были внесены по прежним реквизитам.

От себя можем отметить, что в процедуре банкротства нет ничего хорошего как для заемщика, так и для банка. И конечно, банкротство не является причиной для отказа от выплаты долга по кредиту. Помните об этом.

источник: http://сайт/nalichnykredit.com/

Кредитные обязательства заемщиков перед банком-банкротом

обязательства заемщиков перед банком Первое что нужно знать заемщикам - если в их банка-банкрота отозвали лицензию, то погашать взятую на себя кредитную задолженность привидеться в любом случае.

обязательства заемщиков перед банком Первое что нужно знать заемщикам - если в их банка-банкрота отозвали лицензию, то погашать взятую на себя кредитную задолженность привидеться в любом случае.

Поскольку согласно законодательству РФ обязательства, перед банком-банкротом не обнуляться и не исчезают, они просто переходят иной стороне. Как правило - это банк, выкупивший «кредитный портфель» банкрота на аукционе или получивших его по праву возмещения нанесенного ущерба.

Также заемщикам банка-банкрота важно знать, что есть три этапа банкротства:

- На первом этапе в «неудачного» банка отбирают лицензию и назначают специальную временную администрацию, это делает ЦБ РФ. Здесь важно отметить, что по сути банк не прекращает свою деятельность, он просто переходит в иной режим. Но все его счета действуют, потому заемщику такого банка нужно погашать кредит, выплачивая платежи на прежние счета либо это нужно делать через депозит нотариуса.

- На втором этапе «проблемный» банк передает свои полномочия «Агентству по страхованию вкладов» (АСВ). В этом случае заемщику необходимо узнать реквизиты счетов, предоставляемых АСВ для оплаты задолженностей по кредитам банкрота. Их можно посмотреть на официальном интернет-портале АСВ.

- Третий этап – это продажа активов (портфеля) банка-банкрота иным банковским структурам. Для заемщика то означает, что ему нужно перечислять платежи на счета банка, который выкупил кредит заемщика.

Если кредитные средства были получены в рамках ипотечной программы по правилам «Агентства по ипотечному жилищному кредитованию» (АИЖК), то схема выплат будет отличаться от вышеуказанной. В таких случаях платежи нужно перечислять через другую кредитную структуру, которая является партнером АИЖК.

Отметим, в большинстве случаев новые реквизиты для погашения кредитной задолженности заемщику предоставляться посредством электронной или обычной почты. Также некоторые банки дополнительно оповещают своих клиентов об этом в телефонном режиме.

источник: http://сайт/pfgfx.ru/

Как быть с банком, если взял кредит, а банк лопнул? Что мне теперь делать?

Ситуация, конечно, не самая приятная. И для финансовой организации, и для заёмщика. Как правило, в такой ситуации приходит первая мысль: «Может, платить больше не придётся, раз банк прогорел?»

Однако на практике все происходит следующим образом: обязательства обанкротившегося банка переходят к его кредиторам. Соответственно, выплачивать взятый кредит в любом случае придётся. Однако могут возникнуть временные сложности в приёмом денег от заёмщиков.

Совет!

Стоит отметить, что если в период, когда банк, выдавший Вам кредит, испытывает трудности (не работают офисы, не принимаются платежи и т.п.), стоит помнить о заключённом ранее договоре.

Ещё раз перечитайте его, обратите внимание на сроки, в которые вы должны совершать платёж.

Может произойти такая ситуация, что платёж не принят по вине банка, однако Вам будут предъявлены претензии в несвоевременном совершении очередного платежа. Поэтому будьте бдительны. В случае, если возникнет описанная ситуация, постарайтесь документально всё зафиксировать и сохраняйте документ до урегулирования проблемы.

источник: http://сайт/www.zanimaem.ru/

Кому выплачивать взносы Полезно знать, что долговые обязательства банка подлежат распродаже.

Кому выплачивать взносы Полезно знать, что долговые обязательства банка подлежат распродаже.

Также распродается и имущество, принадлежащее кредитной организации.

Поэтому от оплаты полученного кредита, даже если банк лопнул, никуда не скрыться. Ведь существует покупатель кредитных обязательств. И этого покупателя обязательно необходимо найти.

Следует обратиться в офис временного представительства банка. Там предоставят сведения, куда необходимо платить. В противном случае оплата по старым реквизитам грозит зависанием денег неизвестно где. Также непонятно, можно ли будет эти деньги вернуть для оплаты новому кредитору.

Но может быть и так, что новых реквизитов никто не предоставит. В этом случае не надо игнорировать старые реквизиты, оплату необходимо продолжить туда. Ведь новые кредиторы могут предъявить неустойку. Вот тогда не обойтись без предъявления квитанций. Документы будут подтверждением исполнения обязательств по уплате кредита.

Договор можно не перезаключать. Этот документ не является обязательным. Сам же новый кредитор в одностороннем порядке ничего не изменит.

Важно знать, что возникновение новых обязательств по кредиту появиться не может. Такая ситуация грозит возникнуть при перезаключении договора. С документом следует внимательно ознакомиться. Новые условия бывают разные. И не всегда только плохие. Не исключены и более лояльные варианты по сравнению со старыми обязательствами.

Предупреждение!

Очень часто сведения о предстоящем банкротстве можно узнать заранее. Информация довольно быстро поступает благодаря интернету, телевидению. Чтобы обезопасить себя, будет очень полезно следить за новостями.

А в случае непредвиденной ситуации постараться досрочно расплатиться по своим долгам.

Возможен и такой неприятный момент, как выставленная новым кредитором комиссия за услуги. Такая практика встречается. Следует быть готовым и к этой ситуации. А чтобы не переживать такие эпизоды, кредиты следует брать в надежных банках. В этом случае непредвиденных ситуаций возникнуть не должно.

источник: http://сайт/wrema.ru/

Кому выплачивать взносы, если банк теперь не работает?

Многие заемщики уверены, что если банк «лопнул», кредит не надо выплачивать. Эх, как же они не правы. Им предстоит столкнуться в будущем с очень серьезной проблемой. В соответствие с нормами гражданского Законодательства человек, который взял заем в банке, должен вернуть его обязательно.

Даже если у банка отозвали лицензию, нельзя поступать иначе. Так как человек перестает платить по счетам, долг с него будут взыскивать через суд. Заемщик может остаться без своего имущества, у него могут взыскать предмет залога (дом, квартира, под которые выдавали деньги).

Если у должника есть поручитель, долг будут взыскивать и с него. Ответственность-то по Законам РФ солидарная. Итак, как только официально признают банкротом или ликвидируют его, объявляют конкурсного управляющего или ликвидатора.

Его назначают, дабы появился человек, который перенаправит все активы кредитной организации на ликвидацию долгов перед кредиторами. Если еще и заемщики не погасили свои кредиты, эти долги будут переданы другой организации.

Они могут перейти к Агентству по страхованию вкладов или к другому банку. Как только произойдет это, заемщик получит уведомление от кредитора. Письмо направят по тому адресу, который фигурирует в кредитном договоре.

Письмо вышлют по адресу, который фигурировал в кредитном договоре. Получив его, заемщик обязан исполнить новые обязательства вне зависимости от типа организации, от которой пришло уведомление. Не надо соглашаться с ним: надо исполнять просто то, что началось намного раньше.

Внимание!

Заемщик может не платить деньги по кредиту, пока не получил официальное уведомление. Если обратиться к Законодательству РФ, то в законе нет ни слова об объеме, характере нужной информации, которая подтвердила бы переход прав требования. Уведомление может выслать первоначальный кредитор.

Если у человека возникли подозрения по поводу полномочий нового кредитора, он может платить на прежних условиях, т.е. перечислять деньги по реквизитам, которые указаны в кредитном договоре.

Все документы надо сохранять, потому что они подтверждают тот факт, что он платил, вносил оплату и т.д.

Иногда не стоит надеяться на то, что придет уведомление. К сожалению, система рассылки работает не четко, и на то есть многочисленные причины: сбой в работе почты, огромное кол-во заемщиков, изменение места жительства.

Поэтому не надо полагаться на авось, лучше самому прийти в банк, поинтересоваться, как быть ему после отзыва лицензии (обращаются к представителям временной администрации).

Всю нужную информацию можно найти на web-сайте АСВ. Заемщик должен сказать, когда был совершен последний платеж, какая сумма осталась для погашения. Член временной администрации назовет новые реквизиты.

источник: http://сайт/www.bizzkredit.ru/

Что делать заемщику, если у кредитной организации отозвали лицензию

Что делать заемщику Вопрос банкротства банков в последнее время стал более чем актуальным.

Что делать заемщику Вопрос банкротства банков в последнее время стал более чем актуальным.

Сначала свою деятельность остановил «Мастер-банк» — довольно известный и крупный игрок. Затем, на протяжении декабря и даже января Центробанк отозвал лицензии сразу у нескольких банков.

Эти события вызвали море дискуссий, поползли слухи, что есть некий черный список банков и тотальная чистка — еще впереди.

Возможно, определенная доля правды в этом есть — не то чтобы прямо черный список и чистка, но экономическая ситуация не самая благоприятная и, естественно, не может быть уверенности, что все банки переживут трудности нынешней рецессии.

Совет!

В такой ситуации ипотечным заемщикам важно четко представлять, что делать со своими кредитами, если банк-кредитор обанкротится.

Банк обанкротится — кредит останется

Прежде всего, нужно понимать, что банкротство банка не отменяет кредитных обязательств, платить все равно придется либо заемщик будет признан злостным неплательщиком и рано или поздно потеряет жилье.

«Затеряться» не получится. Выданные кредиты – это активы банка. Гасить все равно придется – или самому банку (пока кредит не продан), или новому кредитору», — предупреждает Виталий Сухинин, эксперт пресс-службы ВТБ24.

К нам, например, неоднократно обращались клиенты, изначально желающие взять ипотеку в банке, который скоро «лопнет». Эти недобросовестные граждане рассчитывали, что в случае банкротства кредитора их долг по кредиту погасится сам собой и деньги выплачивать не придется.

Но, конечно, это наивное заблуждение. Обязанность платить по кредиту не исчезнет, вместо банка, выдавшего заем, выступит его правопреемник. И к тому же платить по кредиту в интересах заемщика: никто не отменял необходимости снятия залога для того, чтобы квартиру можно было продавать, для этого нужна справка банка о том, что кредит погашен.

Кредит будет продан или путем уступки права требования (если не оформлена закладная) или путем продажи закладной. Вопрос только в том, кто станет правопреемником обанкротившегося кредитора и куда перечислять очередные взносы.

Условно ликвидацию банка можно разделить на три этапа. На первом этапе сразу после отзыва лицензии, не позднее чем в течение одного рабочего дня, Центробанк назначает временную администрацию (в соответствии с требованиями Федерального закона «О несостоятельности (банкротстве) кредитных организаций». — От ред.).

Предупреждение!

На первом этапе платежи обычно вносятся через депозит нотариуса либо на корреспондентский счет «почившего» банка с указанием своих реквизитов – ФИО, номера ипотечного договора и т.п.

На втором этапе нужно перечислять деньги по реквизитам, полученным от АСВ (они размещаются на официальном интернет-сайте и указываются в соответствующем уведомлении).

Ну а на третьем этапе погашать задолженность придется уже в адрес банка, получившего кредит. Правда, эта схема верна только в том случае, если ипотечный кредит был выдан по собственной программе банка.

А если кредит был оформлен по стандартам АИЖК, то коммерческий банк являлся лишь его агентом, который провел ипотечную сделку, выдал заемщику кредитные средства, а потом переводил полученные от него платежи на счет агентства.

Поэтому если ипотека оформлена по стандартам АИЖК, то заемщик продолжит оплачивать кредит через другую кредитную организацию-партнера.

Так что перво-наперво надо разобраться, по какой программе был получен кредит.

Но в любом случае законодательство не обязывает заемщиков отслеживать положение банка-кредитора и заявлять о себе, если он обанкротится. Наоборот, на каждом этапе ликвидации банка соответствующее лицо (АСВ или банк-правопреемник) должно письменно, по почте уведомлять заемщика о происходящих событиях и смене платежных реквизитов, а новый кредитор, в свою очередь обязан уведомить заемщика о новом порядке и способе погашения кредита.

Однако если заемщик узнает о банкротстве банка раньше, чем получит уведомление, эксперты рынка недвижимости советуют все-таки напомнить о себе, ведь иначе очередные платежи по ипотеке будут уходить фактически «в никуда», и потом, возможно, придется доказывать, что эти платежи вообще были.

И к тому же может пострадать кредитная история, ведь в Бюро кредитных историй будет поступать информация о просрочке ежемесячных взносов. Если стало известно о закрытии банка и в течение двух недель так и не пришло письмо-уведомление, нужно самостоятельно обратиться в банк, где дадут контакты лица, курирующего процесс ликвидации. Это как раз позволит избежать ситуации, когда деньги перечисляются на недействующие счета (то есть в никуда).

Также информацию о новых реквизитах для платежей можно узнать на сайте агентства по страхованию вкладов. А еще заемщик может написать официальное письмо в Центральный банк с просьбой разъяснить ситуацию.

Переход кредита Процесс перехода кредита от одного банка другому всегда занимает какое-то время.

Переход кредита Процесс перехода кредита от одного банка другому всегда занимает какое-то время.

Данная процедура может осуществляться от одного до нескольких месяцев, поскольку, как правило, передается не один кредит, а пул (определенный объем кредитов).

Этот период часто характеризуется некоторой неразберихой и требует внимания со стороны заемщика, чтобы платежи, вносимые в переходное время, не потерялись.

Для этого надо сохранять все квитанции или чеки, подтверждающие оплату.

Внимание!

Переход кредита сопровождается подписанием различных документов, так что без похода в новый банк, скорее всего, не получится. Чаще всего с заемщиком заключается дополнительное соглашение о замене кредитора.

Либо подписывается трехстороннее соглашение о замене залогодержателя, которое прикладывается к договору ипотеки и регистрируется в установленном законом порядке. Также иногда требуются дополнительные заявления и открытие новых счетов, надо будет переоформить договоры страхования.

Но какие бы документы ни заключались при смене кредитора, изменить условия кредитования в худшую сторону новый банк, к счастью, не может (да и изменения в лучшую сторону должны обсуждаться с заемщиками).

Это закреплено законодательно. Таким образом, заемщики защищены от повышения процентной ставки и других неприятных сюрпризов. Однако временная администрация банка-банкрота или новый кредитор могут потребовать досрочного погашения всей суммы кредита, если в договоре есть пункт о досрочном погашении займа в результате банкротства банка.

Вообще наличие такого пункта в договоре изначально говорит о ненадежности банка. Кроме того, заемщику надо понимать, что условия кредитования не будут автоматически изменяться и в лучшую сторону, даже если ситуация на рынке изменилась и новый банк выдает займы на более выгодных условиях.

Да и при желании заемщика лучшие условия никто просто так не предложит. Правда, можно обратиться в банк с соответствующим предложением. Но решение будет за ним. И вряд ли оно будет положительным.

Совет!

На практике для изменения условий кредитования можно лишь воспользоваться инструментом рефинансирования – то есть заключить новый кредитный договор.

Однако и на это новые банки идут с неохотой и затягивают процедуру, так как хотят получить именно тот размер выплат, на который рассчитывали, выкупая кредитный портфель.

Так что если хочется рефинансировать кредит, лучше обращаться в другой банк. Но обязательно проверив все условия и требования новой ипотечной программы, а также убедившись, что новая ставка с учетом всех расходов по рефинансированию выгодней.

Проверки и сверки

Последствия для ипотечников Если решено не заниматься рефинансированием и остаться с банком-правопреемником, то прежде всего нужно провести сверку по платежам, дабы не заработать статус злостного неплательщика и не выплачивать потом пени.

Последствия для ипотечников Если решено не заниматься рефинансированием и остаться с банком-правопреемником, то прежде всего нужно провести сверку по платежам, дабы не заработать статус злостного неплательщика и не выплачивать потом пени.

Чаще всего сверка осуществляется по остатку задолженности, но можно запросить и иные документы, подтверждающие отсутствие просрочек в платежах, например, соответствующую справку.

И если в результате сверки выяснится, что за заемщиком есть задолженность, придется предоставлять в банк платежные документы, подтверждающие оплату взносов.

Если с ними все в порядке, но, к примеру, заемщик продолжал платить в соответствии с графиком платежей на счет, указанный в кредитном договоре, так как его не уведомили об изменении реквизитов, и он вышел на просрочку по этой причине, то платежи учтут, а пени (если их уже начислят) можно будет оспорить.

Если же платежи действительно не вносились либо не получится подтвердить их оплату, то придется платить второй раз и возмещать начисленные пени.

И именно поэтому необходимо всегда сохранять все платежные документы. При банкротстве кредитора платежи теряются не так уж часто, но всякое может быть. Иногда они теряются и в здравствующих банках.

Предупреждение!

Особенно внимательным надо быть, если последний платеж по кредиту был за 1-2 дня до остановки деятельности банка. Его платежная система может и не учесть. Поэтому если последний взнос по кредиту был внесен накануне ликвидации кредитной организации, то стоит уточнить судьбу платежа.

В случае, если сумма учтена, необходимо попросить подтверждение. Если же платеж не прошел, не стоит волноваться — его обязательно вернут. Но лучше внести еще один платеж по верным реквизитам, чтобы не иметь просрочек, штрафов и дополнительных разбирательств.

Путаница с реквизитами при несостоятельности банка — это основная проблема заемщиков, чреватая риском потери всех данных о частичном погашении кредита и, соответственно, риском попасть на пени и испортить свою кредитную историю.

В случае банкротства кредитора в Бюро кредитных историй может не передаваться информация об очередных платежах заемщика. Поэтому его могут необоснованно признать неплательщиком, и в будущем ему придется «зачищать» свою кредитную историю.

Что самое обидное, такие проблемы часто возникают не потому, что заемщик не хочет платить, а из-за неверных почтовых адресов, указанных в договоре, или утери писем, в результате человек просто остается в неведении о том, что его банк прекратил свою деятельность и его деньги уходят «в никуда».

Чтобы хоть как-то предотвратить такую ситуацию, советуют своевременно уведомлять банк о смене своего адреса, а также не лишним будет следить за финансовыми новостями.

Но даже если платежи учитываются верно и кредитная история не портится, заемщик может столкнуться с менее значимыми, но все-таки неприятными моментами. Например, в период ликвидации банка и назначения нового кредитора, некоторые кредитные организации могут взимать комиссию с заемщика за перевод платежей.

Также вполне возможно, что заемщику в новом банке будет менее удобно производить погашения или не понравится клиентское обслуживание. Это детали, с которыми сталкиваются многие клиенты, ипотечные кредиты которых продаются другим банкам.

Поэтому надежность банка важна не только для вкладчиков, но и для заемщиков. Главное, что должен делать любой ипотечник – не ввязываться в авантюры, а брать ипотеку в крупных известных банках, с которыми работают надежные агентства.

Резюме Банкротство банка-кредитора в большинстве случаев не сильно меняет судьбу ипотечного заемщика: также приходится платить и по тому же графику платежей, от необходимоcти отвечать по кредитным обязательствам несостоятельность банка не освобождает, так как кредит просто передается другому кредитному учреждению.

Резюме Банкротство банка-кредитора в большинстве случаев не сильно меняет судьбу ипотечного заемщика: также приходится платить и по тому же графику платежей, от необходимоcти отвечать по кредитным обязательствам несостоятельность банка не освобождает, так как кредит просто передается другому кредитному учреждению.

Если же заемщик не будет платить, то ему начислят пени и его кредитная история будет испорчена.

Но, правда, с такой проблемой могут столкнуться и добросовеcтные заемщики в результате пертурбаций, связанных со сменой кредитора.

Совет!

Поэтому в случае банкротства банка заемщику надо внимательно следить за тем, куда перечислять платежи, и обязательно сохранять все платежные документы, а еще лучше брать кредиты в надежных банках, вероятность банкротства которых мала.

Ликвидация банковских учреждений – нередкое явление. Многие клиенты банков, оформившие в ликвидированном учреждении займ, не знают, что делать дальше. Нужно ли платить кредит, если банк обанкротился? Кому переходит право требования?

Когда банк может стать банкротом?

Банкротство представляет собой радикальную меру, при которой банковское учреждение признается банкротом и прекращает свою деятельность. Данное последствие не возникает просто так и в одну минуту. Все начинается с того, что ухудшаются финансовые дела банка и со временем ситуация только усугубляется.

Сначала руководство банковского учреждения пытается самостоятельно справиться с проблемами, своими силами вытащить организацию из долгов. Но удается это далеко не всегда. Тогда в дело вступает регулятор, предназначение которого заключается в сохранении устойчивости всей банковской системы.

Регулятором выступает Центральный Банк России . Именно он принимает меры по лишению банка лицензии и объявлению его банкротом. При этом руководитель учреждения может быть привлечен к ответственности, а на его место устанавливают временное руководство, которое направляет свои силы на стабилизацию ситуации в банке.

Если вывести банковскую организацию из кризиса не удается, ее основные активы реализуются, а вырученные денежные средства направляются в счет погашения ее долгов. В результате банк становится банкротом и уже не может оказывать услуги населению, в частности принимать оплату за кредиты, оформленные у него.

Нужно ли выплачивать кредит, если банк обанкротился?

Кому платить кредит, если банк обанкротился? Данный вопрос часто волнует клиентов, попавших в такую ситуацию. Утешить заемщиков нечем, потому что кредитные обязательства после ликвидации кредитора никуда не деваются, погасить задолженность все равно придется.

После того, как банк, в котором был оформлен кредит, был признан банкротом, его кредитный портфель передается другому банку. В результате этого у должников появляется новый кредитор, которому и требуется вносить платежи за займ. Избежать погашения не удастся.

Как узнать, кому именно нужно платить?

Должники, которые задумываются над тем, надо ли платить кредит, если банк обанкротился, должны получить оповещение о том, что их кредитор стал банкротом. В нем указывается также то, кому теперь необходимо возвращать задолженность и в каком порядке. Таким образом, происходит информирование заемщиков.

Письмо с оповещением отправляется через почтовое отделение, поэтому есть большая вероятность, что оно затеряется. Поэтому, узнав о ликвидации банковского учреждения, лучше постараться самостоятельно узнать информацию о сменившемся кредиторе.

Иногда новые кредиторы предлагают клиентам переоформить кредитный договор. Перед тем, как его подписывать, заемщику важно внимательно прочитать документ. Если соглашение предлагает другие условия кредитования, которые менее выгодны для клиента, он имеет полное право отказаться от его подписания.

Также новый кредитор может потребовать досрочной оплаты задолженности. Если такой возможности нет, заемщик вправе не делать этого. Но все же лучше при смене банка сразу внести всю сумму займа, чтобы не было никаких проблем и разногласий с новым кредитором.

Что будет, если не заплатить обанкротившемуся банку?

Если заемщик решит не вносить долг новому кредитору, то его ждет немало неприятных последствий. К ним относится следующее:

- Новый собственник кредитного портфеля может повысить процентную ставку по кредиту. Поэтому должникам не стоит давать повод для этого, лучше внести платеж своевременно, чтобы не накопить крупную задолженность.

- Банковское учреждение в случае просрочки начнет начислять пени и штрафы. В результате этого величина долга существенно возрастет, и погасить ее будет труднее.

- Продажа долга коллекторским агентствам. При долгой неуплате новый кредитор может уступить право требования коллекторам. Данные специалисты будут тревожить клиента днями и ночами, звонить, приходить домой и даже к родственникам.

- Кредитор подаст исковое заявление в суд. Если заемщик в течение длительного времени не исполняет свои обязательства перед новым банком, его может ожидать судебное разбирательство. Это крайняя мера, которая способна привести к реализации имущества должника с целью закрытия долгов.

Чтобы не доводить до таких неприятных последствий, стоит смириться с тем, что банкротство не влечет за собой освобождение от уплаты кредитов, и продолжить вносить платежи новому кредитору.

Как быть должнику, если он не может погасить долг?

Обанкротиться может не только банк, но и сам должник. Нередко случаются ситуации, когда платежеспособность заемщиков значительно снижается, и они утрачивают способность погашать задолженность перед кредитором. Причин ухудшения материального положения человека существует множество. Это может быть следующее:

- Потеря работы.

- Уменьшение заработной платы.

- Появление в семье детей.

- Необходимость в дорогостоящем лечении.

- Появление иждивенцев.

Перечень причин не является исчерпывающим. Для исправления ситуации и облегчения процесса погашения задолженности перед банком клиенту стоит посетить кредитора и рассказать о своей проблеме. Если причина неуплаты уважительная , банковское учреждение пойдет навстречу и предложить варианты решения проблемы.

Есть несколько способов выйти из сложной ситуации при невозможности платить кредит на прежних условиях. Наиболее популярные из них стоит рассмотреть подробнее.

Уменьшение ежемесячного платежа

Если заемщик имеет возможность исправно вносить платежи, но только меньше установленных банком прежде, то он может попросить кредитора уменьшить размер очередных взносов. Конечно же, это не значит, что банковская организация просто возьмет и спишет часть долга, тем самым снизив ежемесячные платежи.

Величину долга никто урезать не будет, просто банк увеличит срок кредитования. В результате прибавления дополнительных месяцев размер платежей автоматически уменьшается.

Стоит отметить, что итоговая переплата при таком методе повысится. Чем больше будет увеличен срок кредитования, тем выше придется переплатить в итоге.

Отсрочка уплаты

Отсрочка погашения кредита предполагает временное освобождение от уплаты всего долга или только процентов/основного тела займа. Дается она на срок в среднем 6-12 месяцев. Поэтому подходит данный вариант для тех заемщиков, которые имеют временные финансовые трудности.

Рефинансирование

Еще одним способом решения проблемы с кредитом является рефинансирование или по-другому перекредитование. Этот метод подходит больше для заемщиков, которые имеют крупный долг. Суть услуги состоит в том, что человек берет новый займ для погашения старого.

При этом важно, чтобы новая программа кредитования предлагала более выгодные условия, чем старая. Тогда только процесс оплаты станет немного легче для клиента.

Таким образом, если банк обанкротился, долг заемщиков никуда не девается. Требование будет уступлено другой организации, которой и понадобится продолжать уплачивать задолженность.

Нередко происходят случаи, когда у банковского учреждения, в котором оформлен заем, регулятор отбирает лицензию. Финансовая организация признается банкротом. Потребители интересуются: если банк обанкротился, нужно ли выплачивать кредит и кому? Разберем вопрос подробно.

О кредитных обязательствах клиентов перед кредиторами

Что происходит с кредитом, если банк закрывается в силу финансовой несостоятельности? Дело в том, что кредитные обязательства заемщика никуда не исчезают.

Даже если кредитор признан банкротом, кредитный договор продолжает действовать. Согласно ему, должник обязан погашать заем согласно графику платежей. Если этого не делать в надежде, что банковская организация закроется и о долге забудут – должника ждут неприятности.

Невыполнение клиентом взятых обязательств может повлечь наложение штрафа и пеней. Иногда, если это предусмотрено договором, заимодавец может выдвинуть к заемщику требование преждевременного погашения всего кредита.

Зачем платить банку-банкроту

Ответим на вопрос, надо ли платить кредит, если банк обанкротился и почему.

Во-первых, при закрытии учреждения происходит продажа его кредитного портфеля другой финансовой организации. Значит, финансовая организация, являющаяся правопреемником банкрота, будет требовать от клиента выполнения кредитных обязанностей.

Во-вторых, новый кредитор в случае возникновения просрочки по займу, вправе поднять процентную ставку безответственному должнику.

В-третьих, если не платить по кредиту, банк подаст в суд на должника. В этой ситуации при залоговых займах изымается залоговое обеспечение. При беззалоговых займах суд вынесет решение об описи и конфискации имущества клиента.

Кому оплачивать взносы по кредиту, если заимодавец стал банкротом

Возникает вопрос, кому платить кредит, если банк обанкротился и теперь закрыт? Обычно после того как кредитный портфель закрывшегося банка продан, клиентам финансовой организации рассылают письма, в которых уведомляют о новом кредиторе и указывают реквизиты для вноса платежей.

Случается, что такие уведомления не доходят до адресата. Поэтому должнику нужно самому интересоваться судьбой ссуды и узнавать нужную информацию.

Действия заемщика, узнавшего о банкротстве финансовой организации, должны быть следующими:

- Обратиться в центральный офис. После закрытия банка, он еще некоторое время будет работать. С собой необходимо иметь соглашение о получении ссуды и паспорт.

- В Центральном офисе должны дать новые реквизиты оплаты задолженности.

- Если нет возможности посетить центральный офис обанкротившегося банковского учреждения, нужно позвонить в колл-центр и уточнить необходимую информацию.

- Зная нового заимодавца, нужно обратиться за реквизитами к нему. Медлить нельзя ни в коем случае.

Можно ли не оплачивать кредит, когда банк закрылся

Надо ли выплачивать взятый в обанкротившемся банке кредит или можно рассчитывать на списание займа? Банковскому учреждению, выдавшему ссуду, в случае после его закрытия заемщик уже не должен. Произошла передача долга новому кредитору, которому должник теперь обязан платить.

Если не выплачивать долг, новый кредитор начнет применять штрафные санкции. Дело может дойти до суда, который банк, ставший правопреемником банкрота, бесспорно выиграет. Должнику придется оплачивать еще и судебные издержки.

Так что платить кредит, когда банк обанкротился, нужно. Оплата будет производиться по новым реквизитам и новому банковскому учреждению. Долг никуда не исчезает при банкротстве банковской организации. За клиентом закреплены кредитные обязательства.

Банк-банкрот обязан сообщить заемщику о своем закрытии и передаче его данных третьему лицу. Новый кредитор может предложить заемщику переоформить договор на иных условиях. Клиент имеет право отказаться от подписания нового договора, если условия покажутся ему невыгодными. Как бы там ни было, заемщику придется платить кредит в любом случае.

Ждем ваших вопросов ниже. Будем признательны за репост и оценку статьи.

Что приходит на ум каждому заемщику, которому сообщили, что его банк обанкротился? Конечно же то, что не нужно вносить ежемесячные платежи, а полученные кредитные средства без зазрения совести можно потратить на свои личные нужды. Такое мнение, к глубокому сожалению многих физических лиц, является ошибочным, так как каждому клиенту обанкротившегося финансового учреждения придется выполнить взятые на себя кредитные обязательства.

Как должно происходить оповещение заемщиков о дефолте банка?

За последние годы огромное количество российских граждан приняли участие в кредитных программах, которые помогли им решить текущие финансовые затруднения или сделать заветные приобретения. Наиболее популярным продуктом среди физических лиц по-прежнему является . К сожалению, многие финансовые учреждения, активно кредитовавшие местное население, не смогли справиться с проблемами экономического плана и вынуждены были объявить себя банкротами.

Каждому заемщику, банк которого обанкротился, рано или поздно на домашний адрес приходит соответствующее уведомление. Его отправляет компания, которую уполномочили проводить ликвидационные мероприятия. Целью такого оповещения является донесение до клиента информации о том, что право требования относительно его займа было передано другому кредитору.

В официальном документе в обязательном порядке должна указываться информация, которая касается порядка погашения задолженности по незакрытому кредиту, например, по . Некоторые финансовые компании, которые перекупили кредитные обязательства физических лиц, предлагают им перезаключить договора уже на своих условиях.

Совет: если российским гражданам, которые имеют непогашенные кредиты в лопнувших банках, новые кредиторы предложат перезаключить договора, то, прежде чем ставить свои подписи, внимательно ознакомьтесь с условиями. Это связано с тем, что некоторые финансовые учреждения умышленно прописывают в договорах более высокие процентные ставки.

Некоторые кредиторы, напротив, заинтересованы в скорейшем погашении задолженности, поэтому предлагают новым клиентам компромисс. Заемщики обанкротившегося банка должны будут в рекордно короткие сроки погасить свои долги, а за это финучреждение существенно снизит процентные ставки. Также новый кредитор может пообещать клиентам списать все ранее начисленные штрафы и пени, поэтому им стоит задуматься над таким вариантом развития событий. , может рассказать любой юрист, который специализируется на решении проблем в банковском секторе. Самым худшим вариантом развития событий может стать возбуждение против неплательщика уголовного производства, если официальный правопреемник лопнувшего банка заподозрит в его действиях признаки мошенничества.

Действия заемщика, узнавшего о банкротстве банка

После того, как физические лица получили извещение о дефолте финансовых учреждений, в которых у них были оформлены кредиты, им следует действовать в определенной последовательности:

- Прекратить перечислять ежемесячные платежи на старые реквизиты.

- В рекордно короткие сроки обратиться в центральный офис кредитно-финансового учреждения. Задача заемщика заключается в поиске представителей временной администрации.

- Выяснить новые реквизиты для перечисления ежемесячных платежей (это можно сделать после предъявления кредитного договора и гражданского паспорта). Если по каким-то причинам представитель временной администрации не сообщает реквизиты, нужно отправить на имя этой финансовой компании официальный запрос (заказным письмом с описью и уведомлением), на который она обязана дать официальный ответ.

Совет: многие заемщики не знают, в каких случаях им следует продолжать платить кредит и стоит ли вообще это делать, если их банк обанкротился. Специалисты настоятельно рекомендуют выполнять взятые на себя кредитные обязательства, даже если банком, например, Связным, были переданы права требования долгов третьим лицам. В этом случае новый кредитор будет иметь все юридические основания для взыскания задолженности с заемщиков в судебном порядке.

Стоит отметить один интересный момент. Когда кредитно-финансовое учреждение обанкротилось, но при этом не успело никому передать права требования долгов, его клиенты смогут вздохнуть с облегчением. В таких случаях заемщикам не нужно возвращать кредиты, так как от них никто по закону не сможет ничего требовать.

С какими проблемами могут столкнуться заемщики лопнувших банков?

У многих российских граждан вызывает панический ужас одно только слово «банкротство». Когда оно применяется к банку, в котором оформлены депозитные или кредитные программы, у клиентов возникают смешанные чувства. С одной стороны, им кажется, что они наконец-то смогут сбросить с себя изнуряющее кредитное бремя, а с другой стороны, их пугает ответственность, которая сразу возникнет при прекращении уплаты ежемесячных платежей.

Пока кредитно-финансовое учреждение будет находиться в подвешенном состоянии, его заемщики могут столкнуться со следующими проблемами:

- клиенты обанкротившегося банка могут пропустить время оплаты ежемесячного платежа, из-за чего у них возникнут просрочки;

- за нарушение платежного режима к заемщикам будут применяться штрафные санкции, которые на момент ликвидационной процедуры будут списаны, но возобновятся сразу после передачи прав требования долга другому кредитору;

- к клиентам лопнувшего банка может обратиться Агентство по страхованию вкладов с требованием в досрочном порядке погасить всю задолженность по кредиту;

- против неплательщиков могут начинаться судебные процессы и уголовные преследования;

- если заемщики перестанут вносить ежемесячные платежи, то кредитор может обратиться за помощью к коллекторам и т.д.

Совет: если российские граждане, которые являются клиентами лопнувшего банка, планируют и в дальнейшем пользоваться кредитными продуктами, им не следует легкомысленно относиться к текущим кредитам. Если они перестанут перечислять ежемесячные платежи, их переведут в категорию неблагонадежных заемщиков, и этот факт черным пятном отразится в их кредитной истории.

Куда следует перечислять деньги, если банк-кредитор объявлен банкротом?

Если заемщик был уведомлен о том, что банк, в котором он кредитовался, лопнул, то ему следует незамедлительно выяснить, куда теперь перечислять деньги. В том случае, когда представитель временной администрации не сообщил новые реквизиты, ежемесячные платежи можно проводить следующим образом:

- В том случае, когда все отделения финансового учреждения прекратили принимать денежные средства от клиентов, нужно обратиться в любой другой банк и перевести через него ежемесячный платеж.

- Если ни одно финансовое учреждение не соглашается принять такой платеж, то заемщику обанкротившегося банка нужно обратиться к нотариусу и сделать через него перечисление ежемесячного платежа.

Российские граждане должны понимать, что представители лопнувшего банка могут пойти на любые хитрости, чтобы получить от своих заемщиков деньги обратно. Им могут звонить с различными предложениями относительно закрытия кредитной программы, просить перечислить деньги на другие счета и т.д. Планируя проводить такие платежи, нужно предварительно заключить с банком дополнительное соглашение, в котором будут отмечены все нюансы. В противном случае заемщик не сможет в судебном порядке доказать, что он не прекращал выполнять свои кредитные обязательства, и представители Фемиды признают его неплательщиком и отберут имущество в счет погашения долгов.

Кто может стать приемником обанкротившегося банка?

После того, как у финансового учреждения была отозвана лицензия, управление переходит к другой организации. На территории Российской Федерации эти функции может выполнять либо Агентство Страхования Вкладов, либо любое другое кредитно-финансовое учреждение, которое назначается на конкурсной основе Центральным Банком:

- Кредитно-финансовое учреждение объявляется банкротом, а управление передается Агентству Страхования Вкладов. В этом случае все долги физических лиц передаются новому управляющему, который в большинстве случае требует их досрочного возвращения.

- Проводится санация кредитно-финансового учреждения (оздоровление). Главной целью таких мероприятий является спасение банка от банкротства. В этом случае процессом санации будет руководить другое финансовое учреждение, которое назначено Центральным Банком. Когда кредитор подвергается финансовому оздоровлению, то его клиентам временно не нужно будет вносить ежемесячные платежи, конечно, если к ним не будут предъявляться претензии. Как показывает практика, за последние несколько лет (начиная с 2013 года, в России массово отзывались лицензии у банков) ни разу не возникали проблемы у заемщиков таких финучреждений, переставших платить кредит.

- Кредитно-финансовое учреждение объявляется банкротом, его активы распродаются, а вырученные средства делятся между кредиторами. В таком случае лицензии отзываются, если для Центрального Банка финучреждение перестало представлять какой-либо интерес. Заемщикам таких банков не нужно будет возвращать задолженность в том случае, если кредиторы, которые между собой поделили активы, приняли решение списать все долги.

Некоторые специалисты рекомендуют при естественном банкротстве банка начинать возвращать кредитные средства тогда, когда его правопреемники предъявят право требования долга. Они должны иметь на руках документы, подтверждающие законность правопреемства.

Как защитить себя от неприятных последствий при банкротстве банка?

Чтобы процедура отзыва лицензии у банка не создавала для заемщиков неприятные последствия, клиентам следует проявлять бдительность и следовать рекомендациям:

- Всегда быть в курсе «жизни» финансового учреждения, в котором оформлен кредитный продукт. Регулярное посещение официального сайта позволит своевременно узнавать все новости.

- Услышав подозрительную информацию, нужно незамедлительно позвонить на горячую линию или своему кредитному менеджеру. Также можно получить консультацию у узкопрофильного юриста, который подскажет, .

- Хотя бы один раз в месяц заходить на официальный сайт Агентства Страхования Вкладов, на котором постоянно выкладывается информация о претендентах на отзыв лицензии.

- Если подошло время вносить ежемесячный платеж, но никто не дает конкретной информации, следует немного подождать, пока не прояснится ситуация. Если заемщик сделает платеж на уже несуществующие реквизиты, то он попросту потеряет свои деньги. Когда все станет ясно с банком, его попросят еще раз внести платеж по кредиту.

- Перечислять ежемесячные платежи нужно только на действующие реквизиты лопнувшего банка или на новые, которые даст временный управляющий.

- Новый кредитор, которым в качестве бонуса для клиентов предлагается , может настаивать на перезаключении договора, в котором условия могут отличаться от прежних.

- Заемщикам обанкротившихся банков их правопреемники могут предлагать различные варианты погашения кредитов, например, рефинансирование. В редких случаях временные управляющие или новые кредиторы находят причины и предлагают заемщикам лопнувших банков такой вариант решения проблемы.

Сохраните статью в 2 клика:

Если кредитно-финансовое учреждение объявило о своем дефолте, то его заемщики все равно должны будут вернуть взятые в долг денежные средства с процентами. Как показывает судебная практика, еще ни одному клиенту российского банка (обанкротившегося) не удалось избежать выплат по займу. Стоит отметить, что после объявления о дефолте все долги, как правило, передаются другим финансовым учреждениям. Новые кредиторы могут предлагать заемщикам различные варианты погашения таких программ. При этом за несвоевременное внесение ежемесячных платежей на клиентов лопнувших банков могут накладываться штрафные санкции и начисляться пени. Именно поэтому специалисты настоятельно рекомендуют всегда в срок делать проплаты, а при получении извещения о банкротстве банка обращаться к представителям временной администрации по поводу новых реквизитов.

Вконтакте

Подобный вопрос вполне резонно возникает у каждого заемщика. Многие ошибочно полагают, что если у банка отзывают действующую лицензию или если он обанкротится, то ранее оформленный кредит можно не платить. Далее мы объясним, почему подобное суждение считается неправильным. Параллельно будет рассказано, как заемщику в дальнейшем погасить существующий долг.

Нужно ли выплачивать кредит если банк обанкротился

Любой банк сегодня находится в зоне риска. Даже крупные кредиторы могут столкнуться с большими проблемами и обанкротиться. Поэтому в каждом заключенном соглашении фигурирует пункт, согласно которому банк вправе переуступить текущие обязательства. На практике это означает, что кредитор передает права на весь кредитный портфель другому банку. Признать банкротом при этом может только суд.

После такой передачи уже новый кредитор принимает на себя все обязательства. Соответственно — долг заемщика никуда не пропадает, и взятая некогда сумма должна быть возвращена банку (по поводу вопросов страхования кредита и возможных последствий отказа — смотрите ).

В отличии от вкладов, за сохранность своего кредитного портфеля отвечает сам кредитор. Если он не передаст свои права до объявления себя банкротом, то только в таком случае долг можно будет не платить. У организации-банкрота по определению не может быть никаких личных активов, поэтому переуступка должна проходить до банкротства.

Банки задолго узнают, что они могут обанкротиться или у них может быть отозвана лицензия. Первая информация может поступить в банк за несколько лет. Этого времени вполне достаточно для полного оформления переуступки. Следовательно, как только кредитор признается банкротом, каждый его заемщик получает уведомление с наименованием нового кредитора и реквизитами, по которым нужно выплачивать долг банку

Кому платить кредит если банк обанкротился

Еще перед возбуждением процедуры банкротства каждое учреждение уведомляет своих заемщиков о смене реквизитов по кредиту и, соответственно, кредитора. С этого момента заемщики официально становятся контрагентами (клиентами) нового банка. Но здесь обязательно следует учитывать несколько важных особенностей:

- Выплачивать первичный кредит нужно только на прежних условиях (вторичный кредитор не имеет права изменять условия кредита в сторону ухудшения положения заемщика);

- Начисление штрафных санкций по текущему кредиту не допускается в том случае, если человек не получил уведомление с новыми реквизитами не по своей вине.

Поэтому куда платить кредит если банк обанкротился можно узнать только из полученного уведомления. Еще одним действенным вариантом является обращение к временной администрации. Для тех, кто проживает в городе без представительства офисов кредитора, наиболее подходящим способом уточнения выступает посещение официального сайта. Там указывается вся необходимая информация.

Как платить кредит если банк обанкротился

Рекомендации ЦБ на этот счет всегда одинаковые. В соответствии с ними, после объявления/признания организации банкротом, положение гражданина не должно ухудшаться. В первую очередь под этим имеются ввиду условия соглашения, которые не должны меняться. Все пункты соглашения, вплоть до предоставления кредитных каникул, отсрочек платежей и прочего, должны соблюдаться в неизменном виде.

Еще одним важным критерием выступают и сами будущие отношения организации с новым клиентом. Заемщики не должны испытывать каких-либо значимых неудобств в процессе погашения своих обязательств. Выплачивать долг они должны теми же способами, что и ранее.

Недопустимо, чтобы раньше человек оплачивал кредит, не выходя из дома, а сейчас ему приходиться ездить в другой город. Вины рядовых заемщиков в банкротстве их кредитора нет, поэтому им должны создать максимально приближенные к прошлым условия.

Поэтому в большинстве случаев портфели переуступаются крупным кредитным учреждениям, представительства которых имеются в каждом населенном пункте.

Что будет если не платить кредит банку банкроту

Собственно, уже законному банкроту ничего выплачивать не следует — у него не может быть никаких обязательств или преференций перед бывшими клиентами. Здесь можно провести аналогию с вкладами — все выплаты производятся либо банками-агентами, либо АСВ. Кредитор-банкрот более никому и ничего выплачивать не обязан. По закону с него снимаются все обязательства после объявления банкротом.

Но долг выплачивать нужно, и не в адрес первичной организации, которой уже, фактически, не существует, а новому учреждению, которому по закону были переуступлены права по всем соглашениям. На такие отношения распространяются все нормы и требования, существующие в рамках финансово-кредитных отношений.